к каким биржам дает доступ втб

Брокер ВТБ — обзор и отзывы 2021. Лидер в торговле на фондовом рынке

Брокер ВТБ — характеристика

Многие крупные брокеры в России образованы от банков, и ВТБ не исключение. Сам банк появился в 1990 году, с тех пор является системообразующим в финансовой структуре страны. Вот краткая характеристика брокера.

Краткая характеристика

Торговые инструменты

Тарифы

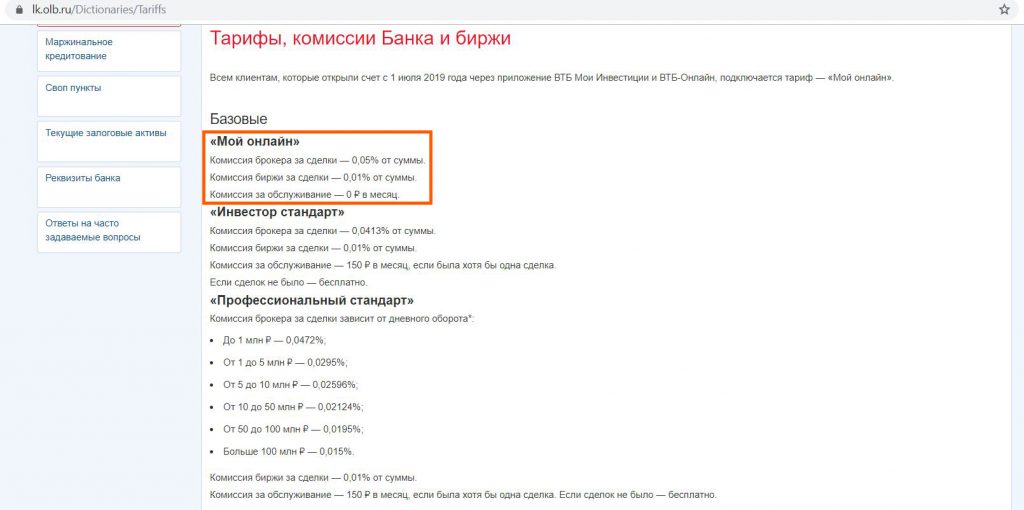

Следующий важнейший вопрос – издержки клиента. Обычно они формируются из двух составляющих – плата за обслуживание счёта и комиссия за сделки. Здесь два принципиальных момента – для долгосрочной торговли комиссия не имеет значения, зато важна стоимость обслуживания, если только не предусмотрен вариант с отсутствием оплаты при отсутствии сделок. Для Краткосрочной торговли важно минимальное значение комиссии. Брокер ВТБ предлагает следующие тарифы:

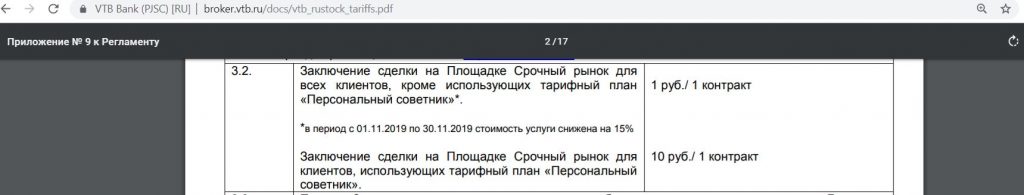

Для всех счетов есть одинаковые условия – размер комиссии по фьючерсам и опционам составляет 1 рубль за контракт, все торговые платформы, в том числе и ВТБ Брокер Инвестиции предлагаются бесплатно, депозитарий также без оплаты. В общем, всё достаточно разумно, минимальная комиссия при высоких оборотах позволит сэкономить немало средств. То есть в ВТБ будет удобно всем – и активным трейдерам, и долгосрочным.

Общая информация

Для тех, кто не работал ранее с фондовыми брокерами, может быть полезной следующая информация:

Если всё перечисленное не отпугнуло, то в этом случае можно начинать работать. Фондовый рынок открывает огромные возможности, при грамотном подходе к управлению рисками всё получится. По крайней мере, там однозначно есть возможность заработать больше, чем на том же популярном у населения банковском депозите.

Особенности ВТБ Брокера

Теперь разберёмся, почему именно ВТБ Брокера мы считаем наиболее интересным для работы на фондовом рынке(в принципе и ВТБ Форекс тоже вполне хорош по сравнению с другими лицензированными форекс-брокерами):

Заключение

Подводя итог, можно с уверенностью сказать, что ВТБ Брокер – если не лучший, то один из лучших фондовых брокеров в России. По совокупности параметров, а не на одном лишь названии, многие трейдеры выбирают ВТБ из-за тех преимуществ, которые он предлагает, в основном, это работа с зарубежными площадками и хорошие условия по комиссиям.

Автор: Вадим Бон

Инвестор, предприниматель, трейдер, автор и создатель финансового блога internetboss.ru

Брокер ВТБ: все, что нужно знать инвестору

Один из самых распространенных вопросов начинающего инвестора связан с выбором брокера для торговли на фондовом рынке. В моей семье открыты несколько брокерских счетов у разных финансовых посредников. У каждого есть свои плюсы и минусы. Решение принимали после анализа каждого претендента из топ-10 на рынке. Оказался в этом списке и брокер ВТБ.

Сегодня я сделаю подробный обзор этого брокера и расскажу все, что нужно знать о нем инвестору. Подробно рассмотрим тарифы и условия брокерского обслуживания, торговые платформы, разберем преимущества и недостатки по моему субъективному мнению и на основе анализа отзывов других клиентов.

Общее описание

| Компания | Публичное акционерное общество Банк ВТБ |

| Вид деятельности | Финансовые услуги, в том числе инвестиционные брокерские услуги на основе лицензий на осуществление банковской, брокерской, депозитарной и дилерской деятельности |

| Год начала работы брокера | 2003 год |

| Адрес | 191144, г. Санкт-Петербург, Дегтярный переулок, д. 11, лит. А |

| Телефон | 8 800 333-24-24 (техподдержка) |

8 495 797-93-48 (клиентская поддержка)

ВТБ – один из старейших брокеров страны, имеет все необходимые лицензии. В рейтинге Московской биржи за январь 2021 г. занимает 3-е место по числу зарегистрированных клиентов (1 188 038 человек) и числу активных клиентов (216 008 человек), 5-е место по торговому обороту (912,5 млрд рублей). Почти 540 тыс. ИИС открыли в банке (3-е место по стране).

По таким показателям брокер обязательно должен попасть в ваш список кандидатов для открытия брокерского счета. Тем более что и по другим критериям выбора он не проигрывает другим посредникам. А по такому важному показателю для долгосрочного пассивного инвестора, как комиссии, входит в тройку лучших (по тарифу “Мой онлайн” всего 0,05 % за сделку и 0,01 % бирже, других комиссий нет).

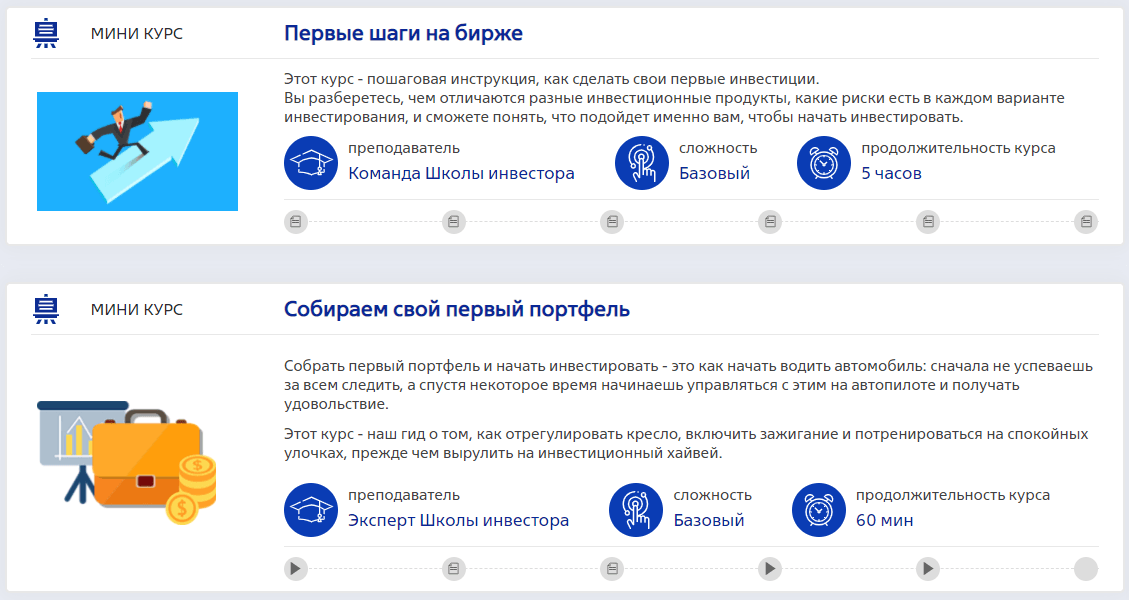

Особое внимание новичков хочу обратить на раздел сайта брокера ВТБ Школа Инвестора. Там есть много полезного материала в текстовом виде и в формате коротких видеоуроков. Например, такие мини-курсы, как Первые шаги на бирже, Покупаем валюту на бирже – приемы и инструменты, Собираем свой первый портфель и другие. Эти вопросы мне как раз и задают начинающие инвесторы чаще всего. Обучение бесплатное. Очень советую выделить несколько дней и все посмотреть.

Услуги и продукты

Лицензии позволяют оказывать ВТБ все виды посреднических услуг:

Для неквалифицированных инвесторов брокер открывает доступ на Московскую и Санкт-Петербургскую биржи для торговли такими инструментами, как акции, облигации, фонды (ETF и БПИФ), валюта. У квалифицированных инвесторов есть возможность выйти на мировые торговые площадки: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

С помощью брокерского счета клиент может купить валюту (доллары, евро, фунты стерлингов, швейцарские франки и китайские юани) по биржевому курсу. В отличие от некоторых других брокеров приобрести можно дробным лотом от 1 денежной единицы (стандартный лот равен 1 000 условных единиц). Валюта, в зависимости от купленного объема, выводится на банковский счет либо в тот же день, либо на следующий. Уплаченные за сделку комиссии в любом случае будут меньше, чем при обычной покупке через банк.

ВТБ разрабатывает собственные инвестиционные продукты:

Как открыть счет

Механизм открытия брокерского счета зависит от того, является человек клиентом банка ВТБ или нет:

В отзывах инвесторы часто пишут, что те, кто не являлся клиентом банка, испытывали трудности при открытии онлайн. На своем личном опыте подтверждаю эту информацию. Мой муж пытался открыть счет через мобильное приложение, но что-то пошло не так и подтверждение не приходило. Техподдержка пыталась помочь, но не смогла. Пришлось ехать в офис ВТБ. Причину сбоя так никто и не понял или не захотел объяснить. Мне все удалось сделать быстро и без всяких затруднений, т. к. я клиент банка.

Тарифы и условия

Автоматически всех новых клиентов подключают к тарифу “Мой онлайн”. Сменить его можно потом в личном кабинете. Рассмотрим актуальные на сегодня условия обслуживания по всем тарифам. Для обычных инвесторов доступны следующие базовые предложения.

| Комиссии | Мой онлайн | Инвестор стандарт | Профессиональный стандарт |

| За сделку с ценными бумагами и валютой | 0,05 % от суммы | 0,0413 % от суммы | до 1 млн ₽ – 0,0472 %; от 1 до 5 млн ₽ – 0,0295 %; от 5 до 10 млн ₽ – 0,02596 %; от 10 до 50 млн ₽ – 0,02124 %; от 50 до 100 млн ₽ – 0,0195 %; больше 100 млн ₽ – 0,015 % |

| Биржевая за сделки с ценными бумагами | 0,01 % от суммы | ||

| Биржевая за сделки с валютой по 1 у.е. | до 999 у.е. – 0,0015 %, но не менее 1 ₽ | ||

| Биржевая за сделки с валютой по 1 000 у.е. | от 1 до 50 лотов – 50 ₽ за сделку, если больше – 0,0015 % | ||

| Депозитарная | 0 ₽ | 150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами | |

Для примера возьмем обычного инвестора на тарифе “Мой онлайн”. Допустим, в течение месяца он купил на фондовом рынке ценных бумаг на 10 000 ₽. Заплатит комиссий в размере: 10 000 * 0,05 % * 0,01 % = 5 ₽.

Особые тарифы действуют для владельцев разных привилегированных пакетов, но мы их не будем рассматривать. Если клиенты владеют акциями ВТБ, то для них могут действовать пониженные тарифы. Конкретный размер зависит от количества купленных акций. Подключение системы QUIK для всех клиентов бесплатно.

Обзор торговых площадок

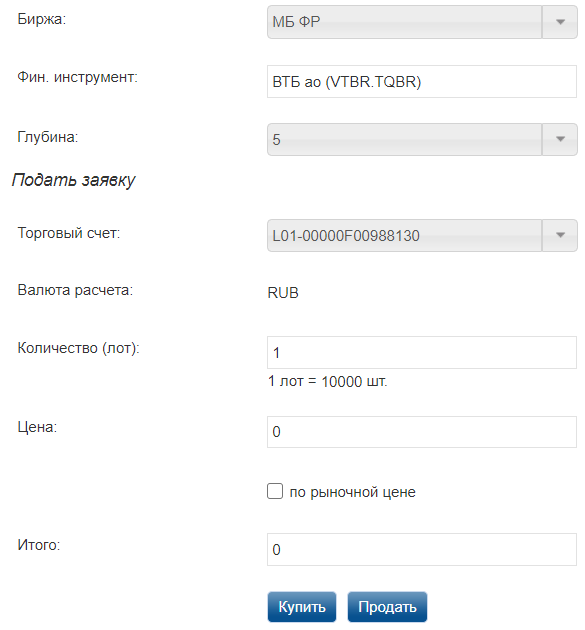

Брокер ВТБ предлагает две площадки для торговли на фондовой бирже: OnlineBroker для компьютера и мобильное приложение “ВТБ Мои Инвестиции”.

Приложение OnlineBroker

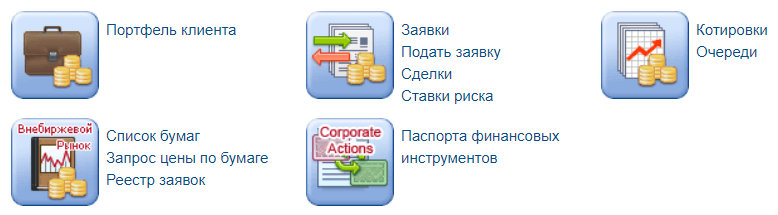

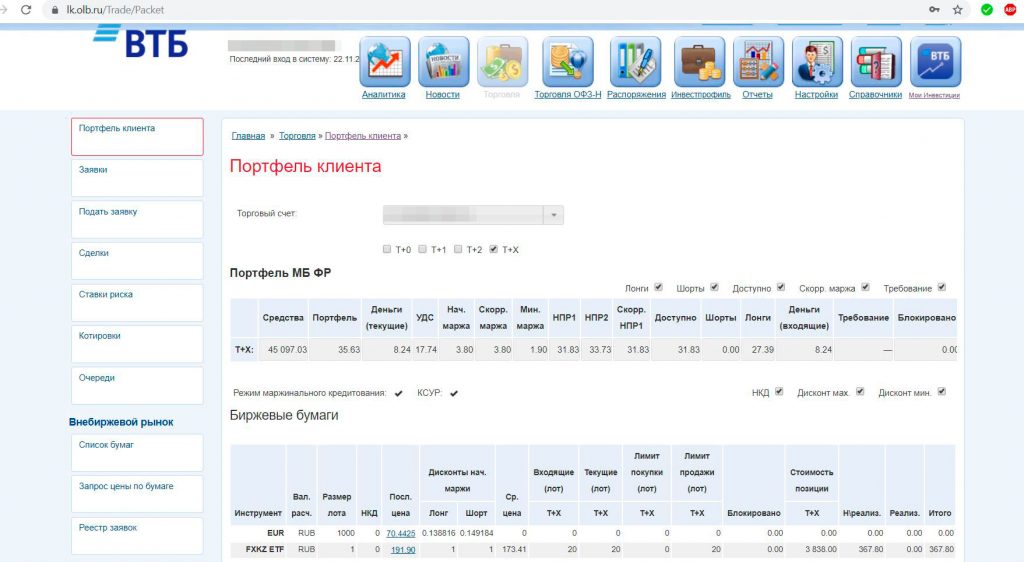

Коды доступа в личный кабинет OnlineBroker клиент получает после открытия брокерского счета. Основной пункт меню называется “Торговля”, где есть различные вкладки.

Там располагается информация обо всех открытых счетах и составе активов на них.

На этой странице можно подать заявку на покупку или продажу актива. Нужно ввести финансовый инструмент, количество лотов и цену.

Здесь отображается информация по всем поданным заявкам и их статус: активная или уже исполненная.

Там хранится информация по выполненным заявкам.

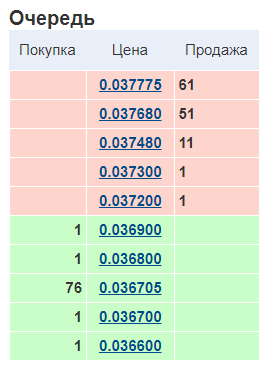

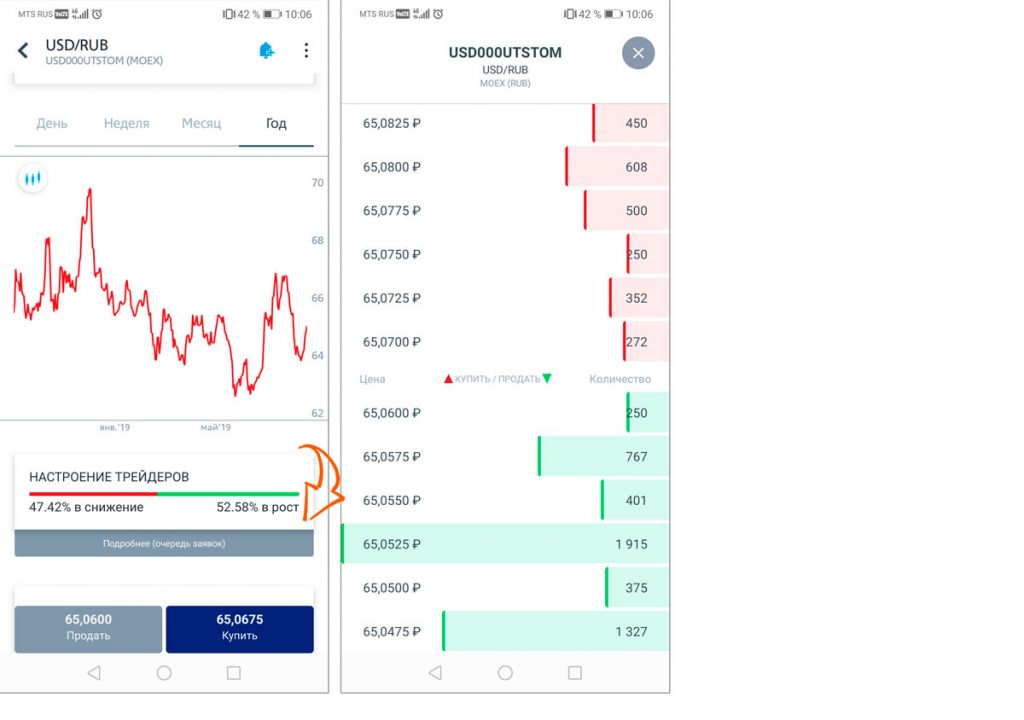

Это биржевой стакан, в котором можно проследить спрос и предложение на ценную бумагу, выставить собственную цену на куплю/продажу и отсюда же подать заявку на сделку.

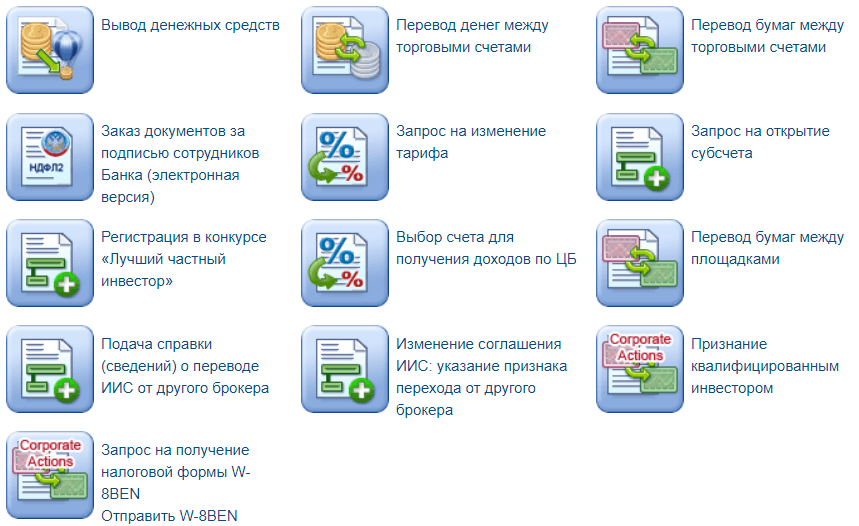

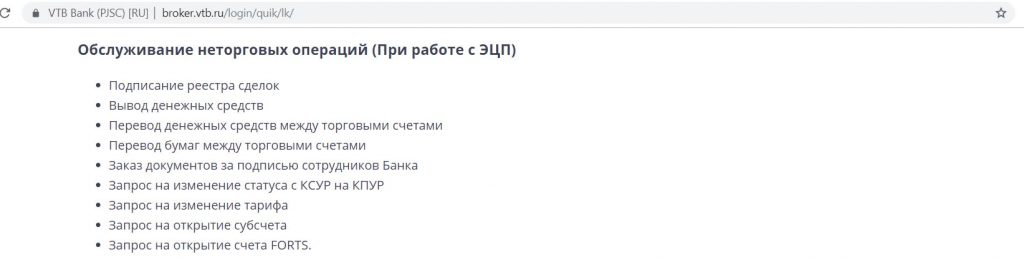

Из OnlineBroker можно отдать распоряжения. Например, указать счет, на который будут поступать купоны и дивиденды с ИИС, заказать документы за подписью сотрудников банка для возврата НДФЛ, получить форму W-8BEN для торговли иностранными акциями и пр.

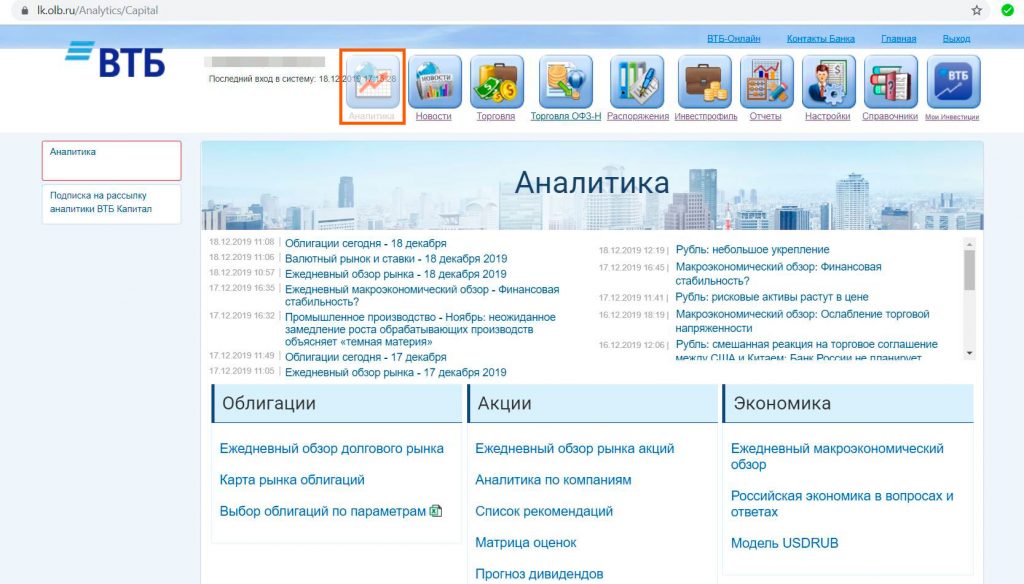

Заказать брокерский отчет за любой период можно во вкладке “Отчеты”. Посмотреть аналитические отчеты по рынкам акций, облигаций и экономике в целом можно во вкладке “Аналитика”.

ВТБ Мои инвестиции

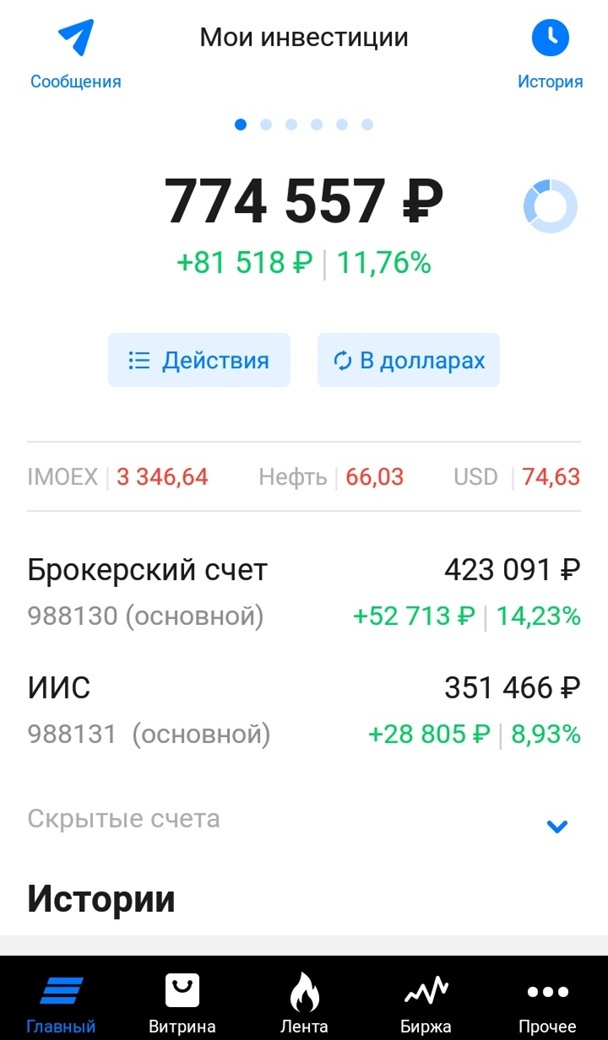

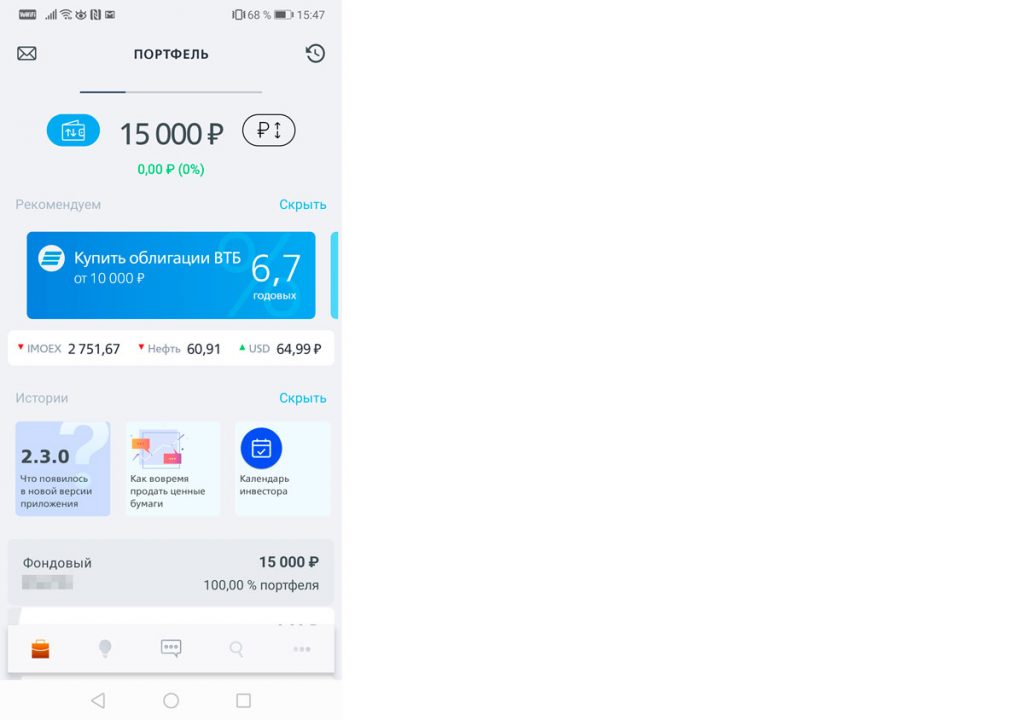

Удобный интерфейс, есть все необходимые инвестору функции. На главном экране после входа в приложение появляется информация об открытых счетах. Выбрав один из счетов, можно подробнее посмотреть состав портфеля, доходности по отдельным видам активов, предстоящие выплаты купонов и дивидендов.

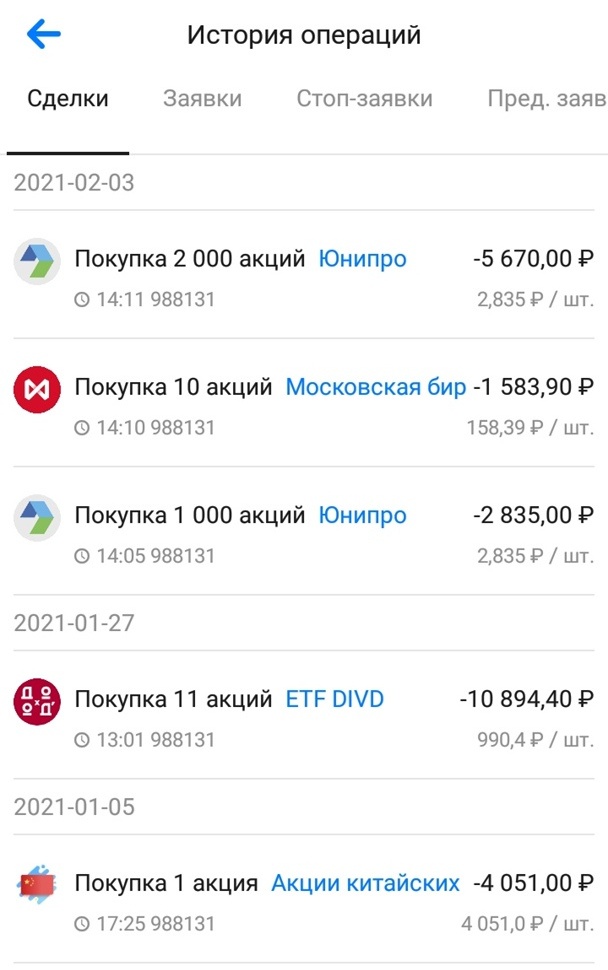

В правом верхнем углу есть значок “История”. В этой вкладке хранится информация по завершенным сделкам и заявкам.

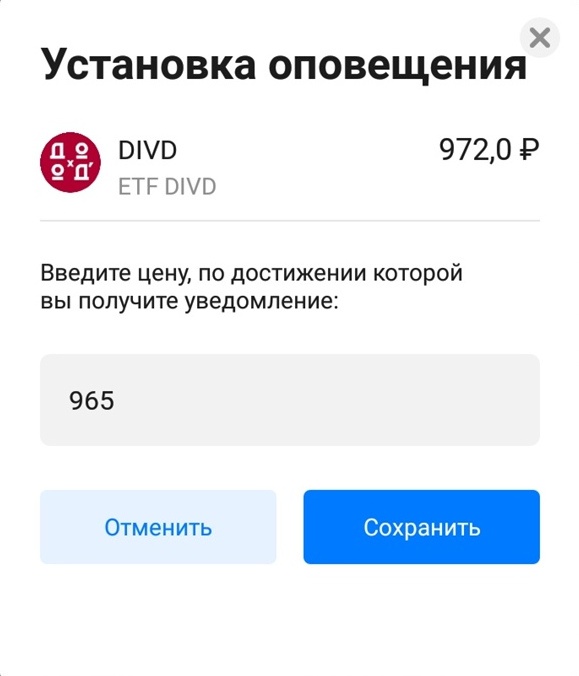

Во вкладке “Биржа” инвестор может купить или продать акции, облигации, валюту, фьючерсы и фонды. Есть биржевой стакан, возможность установить тейк-профит и стоп-лосс. Есть очень удобная функция: оповещение о том, когда цена конкретной бумаги достигнет нужного нам уровня.

Плюсы и минусы

Заключение

В моей семье четыре разных брокера, так что есть, с чем сравнить. Однозначно могу посоветовать и начинающим, и опытным инвесторам открыть счет в ВТБ. За 3 года ежемесячного использования мобильного приложения никаких проблем не было. Интерфейс тоже удалось изучить быстро.

Кто еще является клиентом брокера ВТБ? Что устраивает, а что нет?

Брокер ВТБ Мои Инвестиции

Брокер «ВТБ» — один из лидеров на рынке брокерских услуг с лицензией профессионального брокера. Компания предлагает инвестиционные продукты для крупных и мелких клиентов — физических и юридических лиц. Финансовая группа «ВТБ» предлагает инвесторам более 3500 инструментов, обслуживание на товарном, валютном и фондовом рынках. С новыми инвестиционными стратегиями клиенты могут безопасно торговать акциями и облигациями на международных площадках, валютных рынках и фондовых биржах.

О брокере ВТБ Мои Инвестиции

Компания имеет брокерскую лицензию от 28.04.2016 г. Находится в Санкт-Петербурге, входит в рейтинги самых надёжных кредитных брокеров, по версии Московской фондовой биржи. Есть продукты для страховых и управляющих компаний, пенсионных фондов. Брокер предоставляет доступ к единой инвестиционной платформе, где представлены несколько направлений: финансовые инструменты для частных клиентов и компаний, начинающих и профессиональных трейдеров, работа на рынках «Форекс».

Брокерские услуги брокера «ВТБ»

Физическим лицам брокер «ВТБ» предоставляет доступ к инвестиционным инструментам на фондовых биржах. Организация выступает в качестве профессионального посредника и действует по договору поручения.

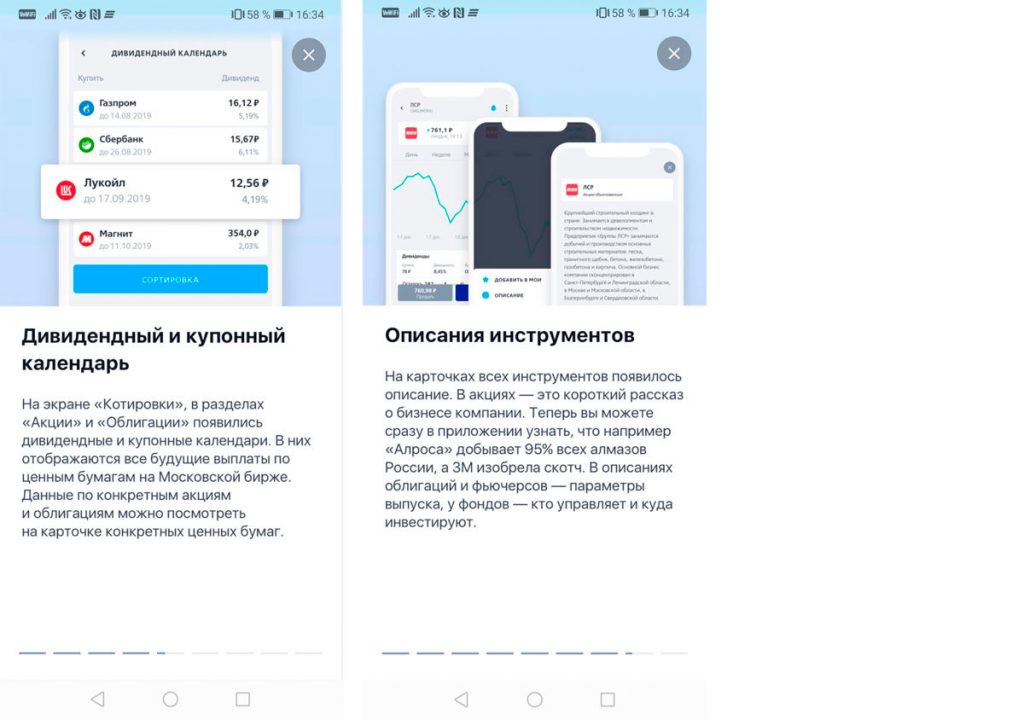

Есть дополнительные услуги и инструменты для новичков и опытных инвесторов, возможность осуществлять торговлю акциями на коротких и длинных позициях, покупать и продавать валюту, проводить сделки на любые суммы. Всегда доступны актуальные данные по доходности акций и облигаций, по датам и суммам выплат дивидендов и купонного дохода.

О тарифах

Стоимость брокерских услуг находится в рамках средних тарифов страховых брокеров и профессиональных трейдеров. Условия брокера «ВТБ» из списка ниже помогут в выборе надёжного посредника.

Базовый тариф «Мой онлайн»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — 0,05% от суммы сделки с валютой или ценными бумагами (ЦБ).

Комиссия за расчёты по итогам сделок с ЦБ — бесплатно.

Базовый тариф «Профессиональный стандарт»

Комиссия за расчёты по итогам сделок с ЦБ — бесплатно, если за месяц не было сделок с ЦБ, от 1 сделки и более 150 руб./мес. Не учитываются операции на срочном рынке и с валютой.

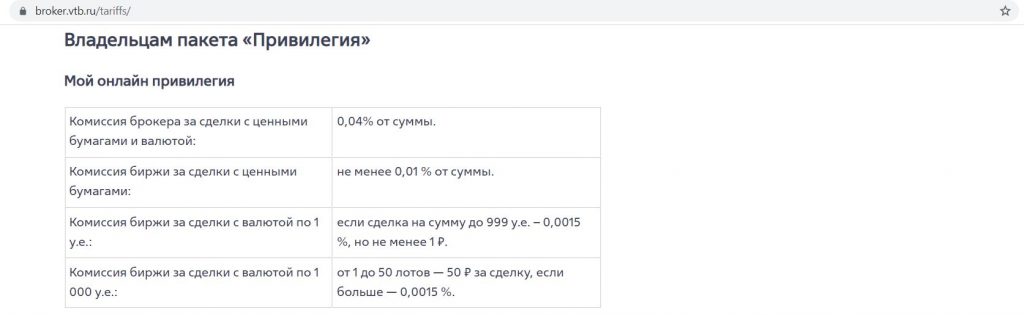

Тариф держателям пакета Привилегия «Мой онлайн»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — 0,04 % от суммы сделки с валютой или ЦБ.

Комиссия за расчёты по итогам сделок с ЦБ не предусмотрена.

Тариф держателям пакета Привилегия «Профессиональный»

Комиссия за расчёты по итогам сделок с ЦБ — бесплатно, если за месяц не было сделок с ЦБ, от 1 сделки и более 150 руб./мес. Не учитываются операции на срочном рынке и с валютой.

Тариф в рамках пакета Прайм «Мой онлайн»

Комиссия брокера «ВТБ» за продажу или покупку ценных бумаг и валюты — 0,035% от суммы сделки.

Комиссия за расчёты по итогам сделок с ЦБ не предусмотрена.

Тариф в рамках пакета Прайм «Профессиональный»

Комиссия за расчёты по итогам сделок с ЦБ — бесплатно, если за месяц не было сделок с ЦБ, от 1 сделки и более 150 руб./мес. Не учитываются операции на срочном рынке и с валютой.

Для всех — маржинальное кредитование без процентов в первый день, далее — от 4,5 % до 16,8 % годовых, в зависимости от вида активов (ЦБ, доллары, евро) и длины позиций.

Обратите внимание! На всех тарифных планах доступна покупка и продажа акций и облигаций из списка без комиссий.

Плюсы и минусы брокера «ВТБ»

Основной плюс для существующих клиентов банка «ВТБ»— возможность начать торговлю через 5 минут после открытия ИИС.

История

Публичное акционерное общество «ВТБ» основано в 1990 г. В 2003 г. ПАО получило следующие лицензии: на осуществление брокерской, депозитарной и дилерской деятельности. «ВТБ Капитал Брокер» начал деятельность в качестве биржевого брокера в 2008 году. В 2017 и 2018 гг. издание EMEA Finance признало компанию брокером №1 в Российской Федерации.

Финансовые показатели

Прибыль, показанная компанией «ВТБ» на конец апреля 2021 года, составила 85 млрд рублей. Объём уставного капитала на 30 апреля 2021 года — 659 млрд рублей, количество клиентов на эту же дату — 259 тысяч.

Владельцы

Данные приведены на 1 августа 2021 года.

В чем подвох брокера «ВТБ»?

У «ВТБ» несколько выгодных тарифов. «Мой онлайн» доступен новым клиентам, и он даёт возможность инвестировать и продавать ценные бумаги через мобильное приложение. Бесплатный вывод со счёта — до 300 тысяч рублей в месяц, далее берётся комиссия 0,2%. Деятельность на финансовых рынках не гарантирует доходности. Средства на брокерском счёте не застрахованы, но это касается всех брокеров. Начать работу с роботом-советником можно от 50 000 рублей.

Как стать клиентом

После этого можно начинать торговлю. Брокер «ВТБ» предлагает выгодное и долгосрочное сотрудничество профессиональным трейдерам и новичкам.

ВТБ Мои Инвестиции от ВТБ Брокер: лучшее приложение

Ведущие брокеры поняли: основной путь привлечения массового инвестора на биржу – это создание простого, удобного и надежного мобильного приложения для совершения сделок и анализа ценных бумаг.

Подобные продукты есть у «Тинькофф Банка», Сбербанка, «БКС», «Открытия», «Финама», «Альфа-Банка», «КИТ Финанс» и др. Однозначно определить, какое из них самое удобное и функциональное, я не могу, уж очень они разные. В идеале, каждый сам должен попробовать поработать с ними и лично для себя определить, что подходит ему больше всего.

В сегодняшней статье нас будет интересовать приложение «ВТБ Мои Инвестиции» от «ВТБ Брокер», которое было признано ни много ни мало лучшим инвестиционным приложением рунета в 2018 году:

Вот как выглядит реклама на сайте:

Перед прочтением статьи полезно будет освежить в памяти обзоры других брокеров: «Открытия» (рассматривалась покупка валюты через QUIK), «Альфа Директ» (покупка валюты с помощью терминала «Альфа Директ»), «Промсвязьбанка» (покупка ОФЗ через webQUIK), а также «Тинькофф Брокер» с их мобильным приложением «Тинькофф Инвестиции» и “Сбербанк Брокер” с мобильным приложением «Сбербанк Инвестор».

UPD: 12.10.2021

«ВТБ» сейчас дарит подарочные акции за прохождение курса по финансовой грамотности в мобильном приложении.

Для участия в акции нужно скачать приложение «ВТБ Мои Инвестиции» и открыть первый брокерский счет до 31.12.2021.

Обучающий курс состоит из 10 уроков, после прохождения каждого урока предлагается ответить на 3 вопроса. При правильном ответе минимум на 2 вопроса из трех дадут подарочную акцию. Общая стоимость подарков не может превышать 4000 руб. Ответы на вопросы есть в конце статьи.

Продать подарочные акции можно после простого пополнения брокерского счета на сумму от 15 000 руб. Выполнить это условие нужно в течение 90 дней с момента прохождения уроков. Для пополнения и вывода денежных средств с брокерского счета понадобится бесплатная «Мультикарта» (если заказать «Мультикарту Visa», то после первой покупки подарят 1000 руб.). Подробные условия акции можно почитать тут.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

Мои Инвестиции от ВТБ Брокер. Достоинства

1 Возможность получения бесплатной карты.

Для комфортной работы с брокерским счетом желательно иметь карту банка «ВТБ» и, конечно, доступ в интернет-банк. Как это часто бывает, кредитные организации не особо афишируют наличие у себя в линейке бесплатных карточек, стараясь предложить клиентам более выгодные для себя продукты.

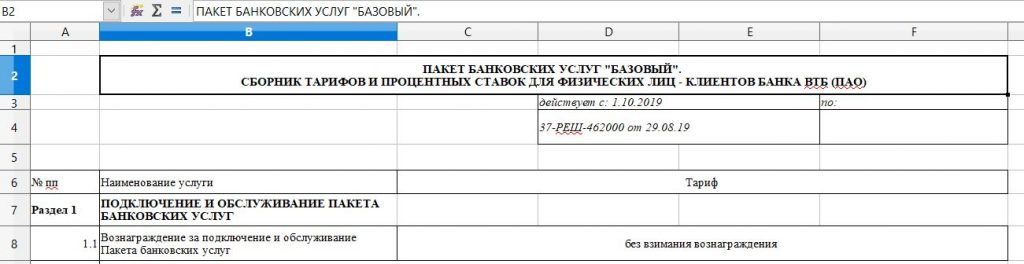

Тем не менее, в банке «ВТБ» можно открыть пакет услуг «Базовый» (в который входит 3 мастер-счета в рублях, долларах и евро) и получить 1 бесплатную моментальную карточку. Карту можно оформить и в валюте, но разумнее остановиться именно на рублевой.

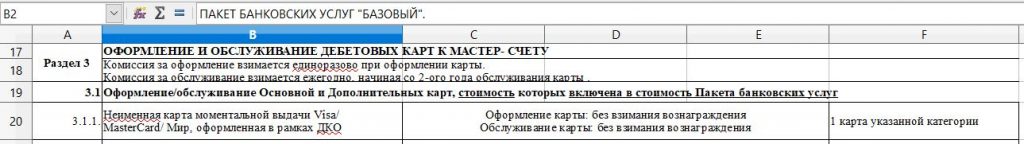

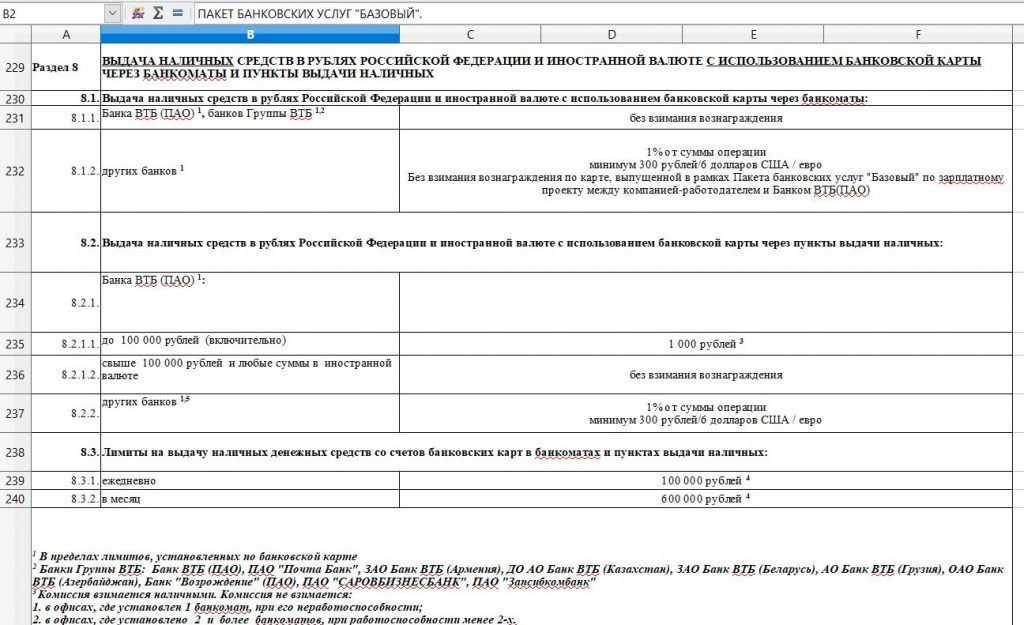

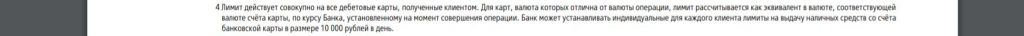

С карты можно снимать наличные без комиссии в банкоматах банков группы «ВТБ» (включая «Почта Банк»), дневной лимит 100 000 руб., месячный – 600 000 руб. или эквивалент в иностранной валюте:

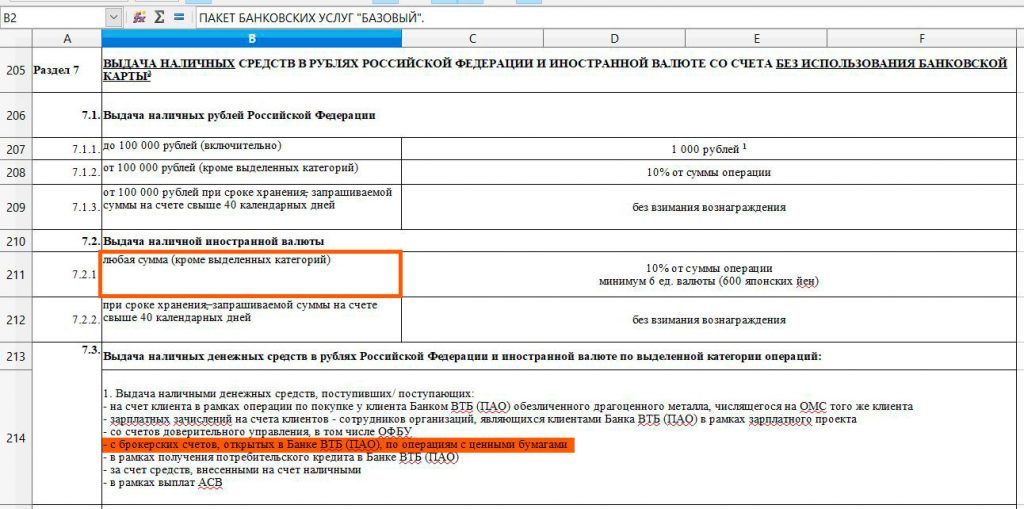

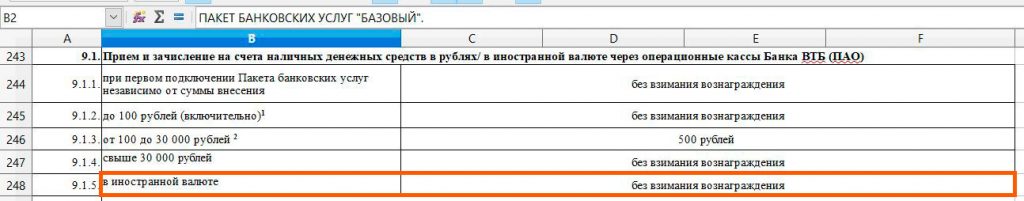

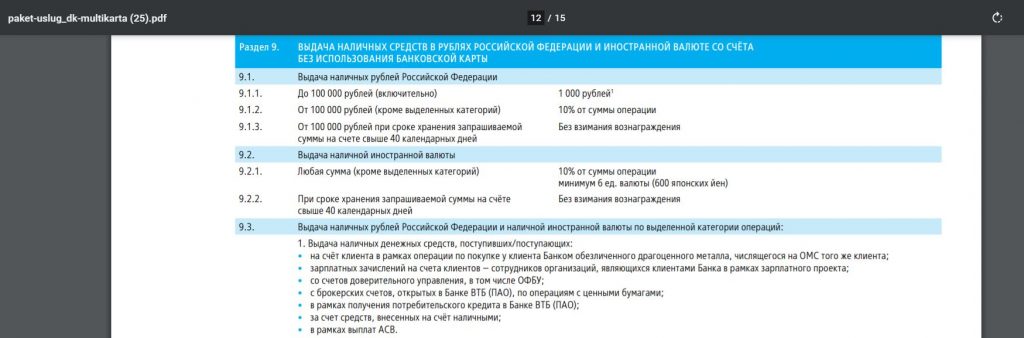

Выдача наличных рублей (при сумме от 100 000 руб.) и валюты (любой суммы), поступивших с брокерского счета, через кассу без использования карты осуществляется без комиссии (лимитов нет). Требования к отлежке также не предъявляются:

Пополнение текущего счета через кассу валютой бесплатно, рублями – бесплатно от 30 000 руб.:

Таким образом, очевидно, что для работы с валютой карта не нужна, т.к. пополнение и снятие любых сумм через кассу осуществляется без комиссии. А вот с рублями при небольших суммах через кассу работать неудобно, и карта будет очень кстати.

Дебетовые карты «ВТБ» умеют стягивать и не берут комиссию за донорство. Свежестянутые деньги можно сразу использовать без риска возникновения теховера.

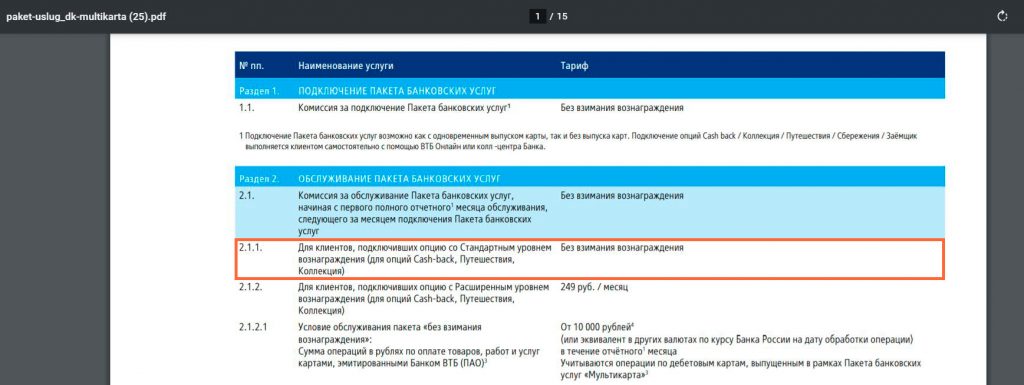

Вместо бесплатной карты сотрудники «ВТБ» могут активно рекомендовать «Мультикарту» (ее обслуживание стоит 249 руб./мес. при отсутствии покупок на сумму от 5000 руб./мес.).

UPD: 08.09.2020

Пакет услуг «Мультикарта», оформляемый с 20.07.2020, стал бесплатным без условий, так что необходимость в «Базовом» пакете отпала. Главное, случайно не подключить «Расширенную» опцию кэшбэка за 249 руб./мес. (комиссия не взимается при обороте трат от 10 000 руб./мес.). Сотруднику банка при оформлении пакета нужно обязательно уточнить, что вам требуется именно бесплатный стандартный уровень:

UPD: 01.10.2021

У «ВТБ» сейчас действует акция: при заказе «Мультикарты» платежной системы Visa до 07.11.2021 после первой покупки банк подарит 1000 руб. Акция актуальна для тех, у кого минимум с 1 июля не было действующей дебетовой или кредитной карты банка.

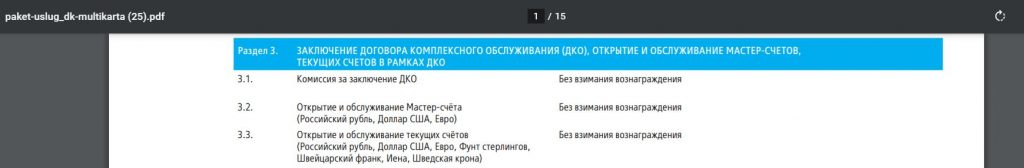

В рамках пакета можно выпустить до 5 бесплатных карт, в том числе в долларах и евро:

Лимит на бесплатную обналичку с «Мультикарты» в банкоматах и пунктах выдачи наличных «ВТБ» составляет 350 000 руб./день и 2 000 000 руб./мес. (или эквивалент в валюте):

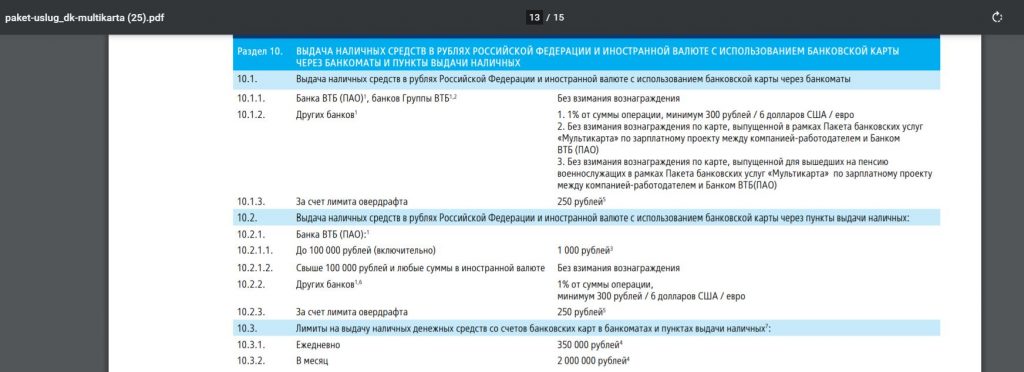

Выдача наличных рублей (при сумме от 100 000 руб.) и валюты (любой суммы), поступивших с брокерского счета, через кассу без использования карты на пакете «Мультикарта» осуществляется без комиссии (лимитов нет). Требования к отлежке также не предъявляются:

2 Простота открытия и пополнения брокерского счета.

Не так давно открыть брокерский счет в «ВТБ» можно было только в отделении банка, причем исключительно у сотрудника «Привилегии», который занимался премиальным обслуживанием. Пару лет назад я как раз проходил эту процедуру и для открытия брокерского счета мне потребовалось три раза посетить банковский офис (сначала подать заявление на открытие брокерского счета для получения логина и пароля от личного кабинета, дома сгенерировать ключи от терминала QUIK и сделать электронную подпись, затем подтвердить их в офисе, после чего я написал заявление на доступ к WEB-терминалу QUIK, пароли от которого нужно было через некоторое время забирать опять же в офисе).

Сейчас процесс заметно упростился. Открыть брокерский счет можно из интернет-банка «ВТБ», там же получить логин для доступа в личный кабинет и приложение «ВТБ Мои Инвестиции», в котором можно совершать сделки, подавать неторговые поручения (на вывод денежных средств, на перевод денежных средств между рынками), а также подписывать реестры.

Если нужен QUIK (или доступ к WebQUIK/мобильной версии QUIK, все терминалы бесплатные) и есть желание совершать неторговые поручения в личном кабинете, то без нескольких визитов в офис для подтверждения ключей QUIK и электронной подписи не обойтись (UPD: 26.08.2021 Сейчас все можно сделать за один визит в отделение «ВТБ»).

Итак, брокерский счет можно открыть в интернет банке «ВТБ-онлайн» в разделе «Инвестиции»:

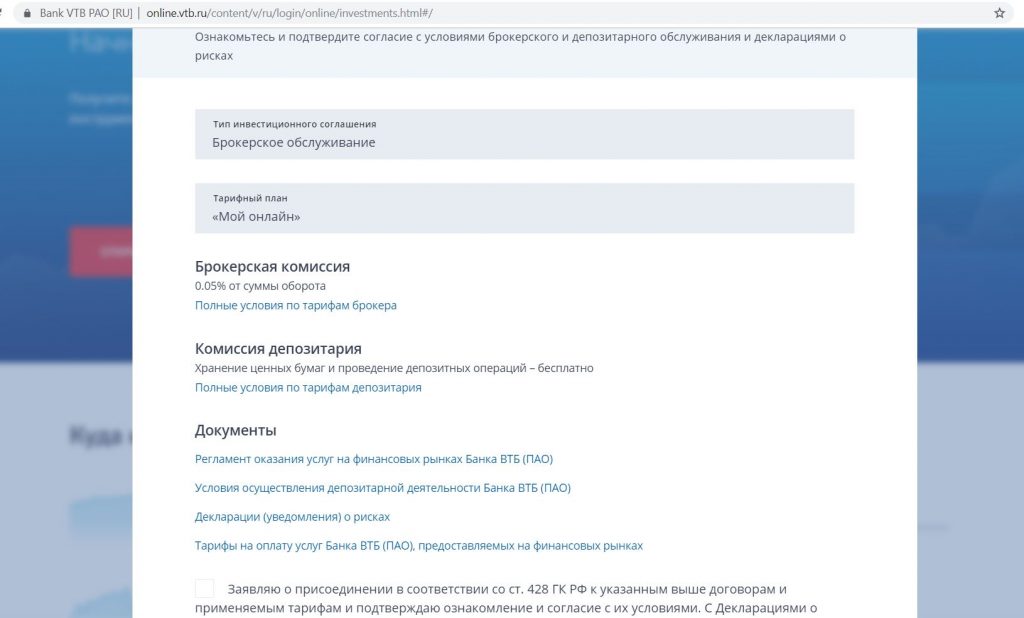

На первом шаге предложат проверить, правильно ли указаны все данные, на втором спросят, не хотите ли вы заодно открыть ИИС, а на третьем нужно ознакомиться с документами. Тарифный план по умолчанию «Мой онлайн» (как раз он нам и нужен):

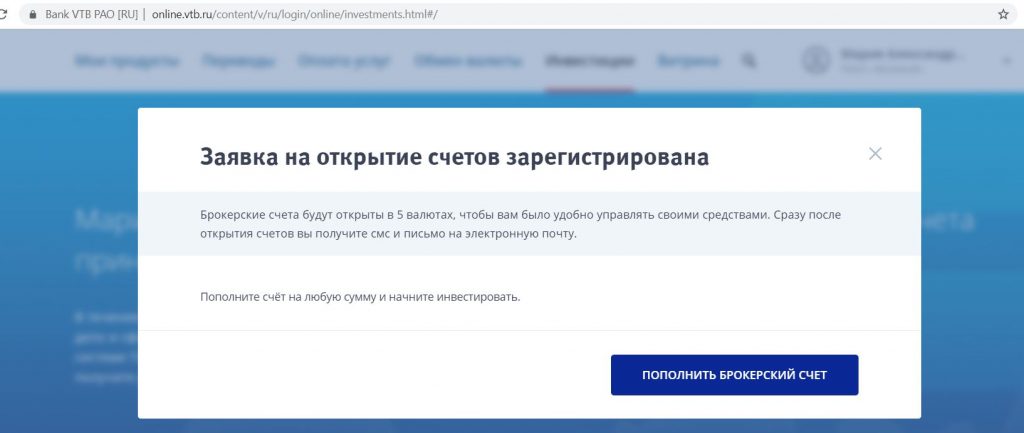

Вот и все, заявка на открытие брокерского счета подана:

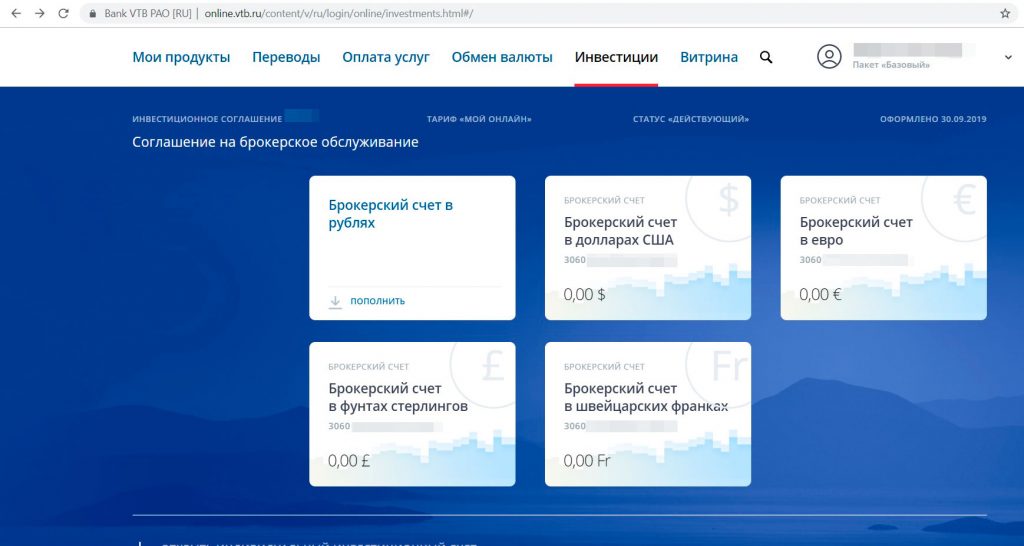

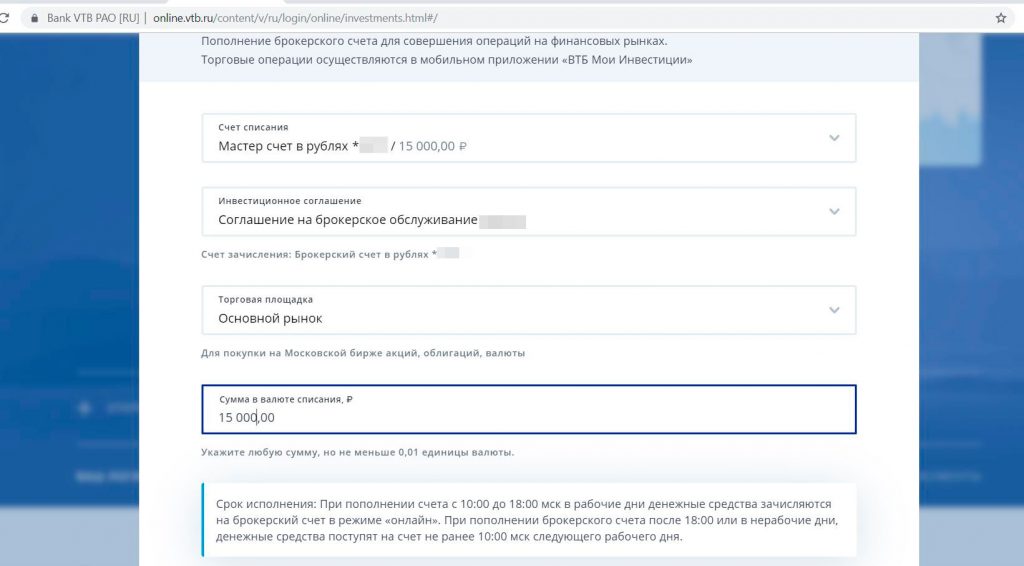

Через несколько минут брокерские счета в 5 валютах (в рублях, долларах, евро, фунтах, швейцарских франках) будут уже открыты (придет смс-уведомление). Для пополнения брокерского счета в нужной валюте (в нашем случае это рубли) с банковского счета «ВТБ» нужно навести курсор на соответствующее поле и нажать кнопку «Пополнить»:

В поле «Торговая площадка» нужно выбрать «Основной рынок», если мы планируем покупать акции (в том числе иностранные), облигации, валюту, ETF. Если интересуют фьючерсы и опционы, то «Срочный рынок». Для совершения операций на внебиржевом рынке нужно выбрать «Внебиржевой рынок»:

При пополнении брокерского счета в рабочие дни с 10:00 до 18:00 деньги до него обычно добираются почти сразу (иногда дольше), если в другое время – то на следующий рабочий день.

В интернет-банке «ВТБ» в разделе «Инвестиции» указан логин от личного кабинета и приложения «ВТБ Мои Инвестиции» (в формате olbXXXXXX). Личный кабинет «ВТБ Брокер» доступен на сайте lk.olb.ru/Account/LogOn, приложение «ВТБ Инвестиции» нужно скачать в Google Play или App Store.

Если есть желание открыть брокерский счет в офисе, то нужно иметь в виду, что не во всех отделениях «ВТБ» это возможно (список доступных отделений можно посмотреть тут).

Как снять деньги с кредитной карты без комиссии и с сохранением льготного периода. Беспроцентный кредит на год. Легальный способ. Все подробности в статье.

Храни Деньги! рекомендует:

3 Низкие комиссии за сделку и услуги депозитария.

Раньше базовым тарифом для инвесторов в «ВТБ» был «Инвестор стандарт» с комиссией за сделку 0,0413% (+0,01% комиссия биржи) и платой за депозитарий в 150 руб./мес.

Летом 2019 появился новый тариф «Мой онлайн» без депозитарной комиссии, но с чуть большей комиссией за сделку 0,05% (+0,01% комиссия биржи, минимум 1 копейка) и именно его теперь предлагают новым клиентам. Старые клиенты тоже без проблем могут на него перевестись.

Данная комиссия распространяется на валютную и фондовую секцию Московской биржи, а также на сделки на Санкт-Петербургской бирже. На срочном рынке комиссия составляет 1 руб. за контракт (+ комиссия биржи, в зависимости от инструмента):

UPD: 26.08.2021

У владельцев премиального пакета «Привилегия» тарифы на брокерское обслуживание чуть выгоднее. На тарифе «Мой онлайн привилегия» (который подключается всем премиальным клиентам с 09.08.2021) комиссия за сделку составляет 0,04% (+ комиссия биржи в 0,01%) и также нет ежемесячной платы за депозитарное обслуживание.

4 Большой ассортимент бумаг.

В приложении «ВТБ Мои Инвестиции», на мой взгляд, самый широкий набор доступных инструментов для торговли среди всех подобных приложений других брокеров. Помимо акций и облигаций на Московской бирже, здесь есть и еврооблигации (в том числе и в евро), и иностранные акции с Санкт-Петербургской биржи, и фьючерсы с опционами, и валютная секция с возможностью купить/продать валюту от 1 у.е., а также обменять евро на доллары и наоборот напрямую без предварительной конвертации в рубли. Кроме этого можно покупать ETF и БПИФ, торгующиеся на Московской бирже, в долларах и евро, а не только в рублях.

5 Простота совершения сделок.

Создатели всех подобных приложений для инвестиций стараются сделать их интуитивно понятными практически любому человеку. У клиента должно сложиться впечатление, что торговать на бирже очень просто. Для решения данной задачи некоторые брокеры (например, Сбербанк) даже урезали функционал, убрав графики, стакан котировок, различные инструменты для торговли.

«ВТБ» же пошел другим путем, постаравшись уместить в приложение «ВТБ Мои Инвестиции» все по-максимуму, как следствие, получилась некоторая перегруженность информацией для новичка.

Тем не менее, совершение сделок в приложении «ВТБ Инвестиции» – это совсем не сложный процесс.

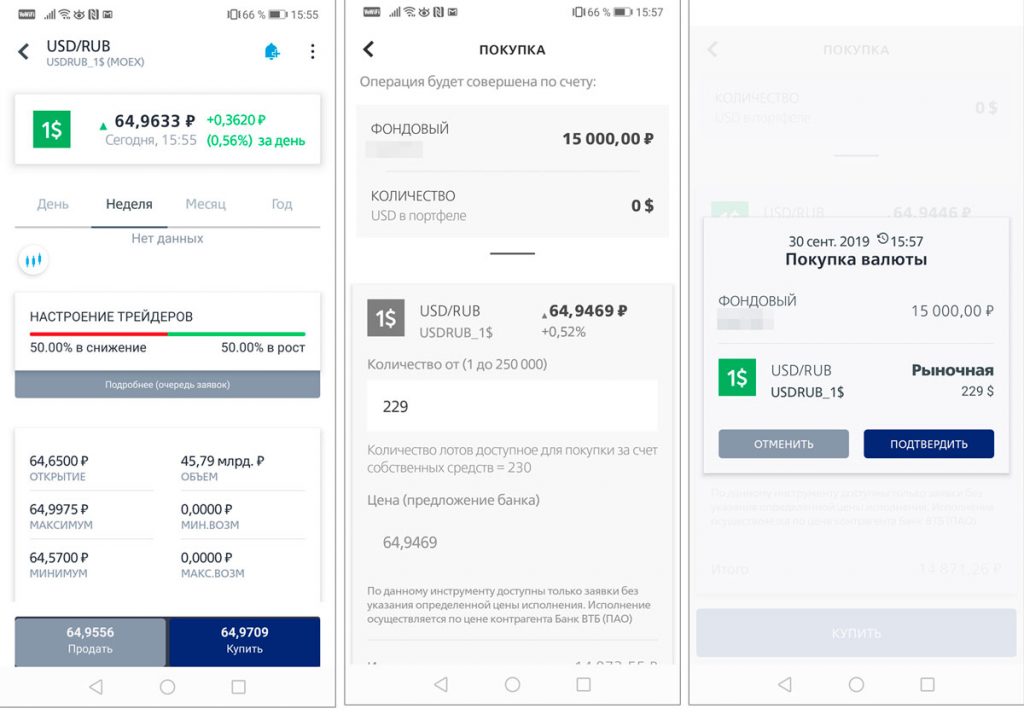

6 Возможность купить/продать валюту от 1 у.е.

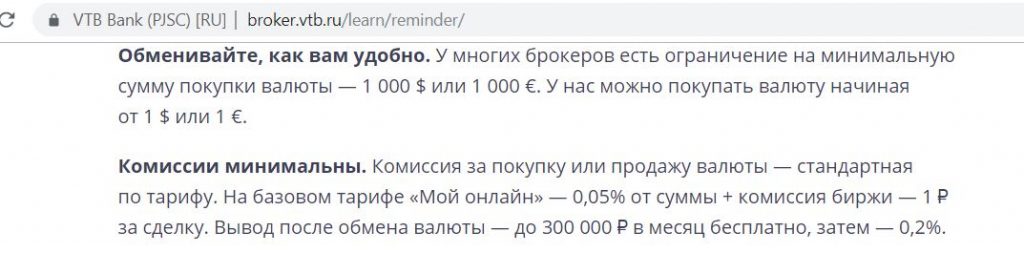

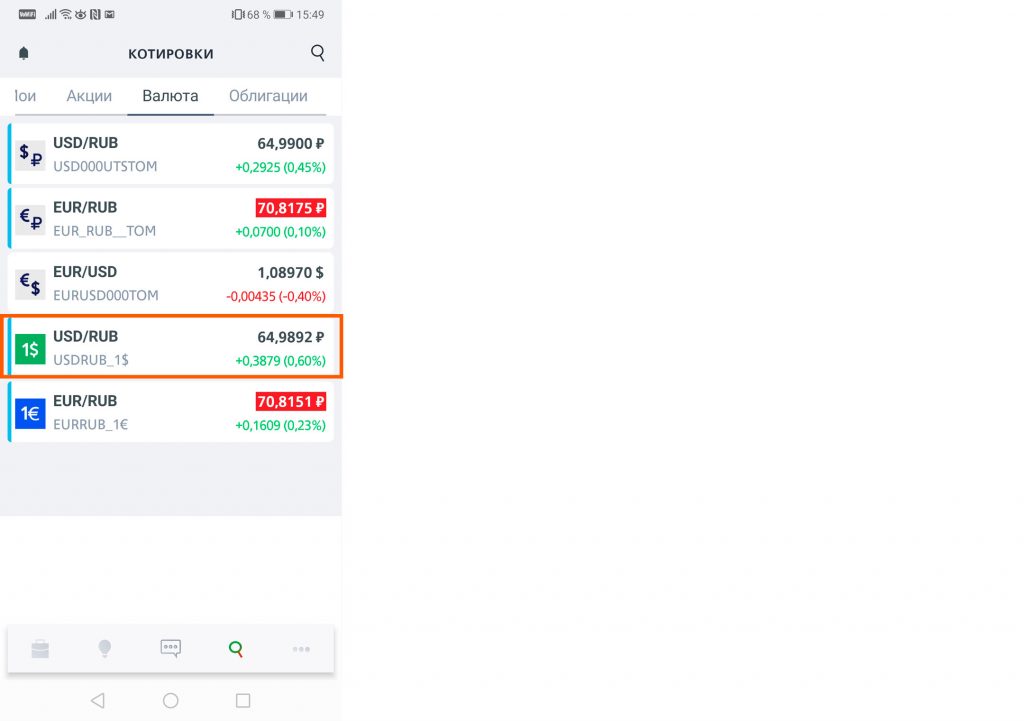

Для примера работы приложения воспользуемся одной из его фишек, а именно покупкой валюты неполными лотами. В отличие от многих брокеров, «ВТБ» через свое приложение позволяет обменивать доллары и евро от 1 у.е., а не от 1000 у.е.

Комиссия за такие операции составляет 0,05% + комиссия биржи (1 руб. за сделку).

Итак, при запуске приложения мы попадаем в раздел, в котором отображается текущее состояние портфеля (активен значок с изображением портфеля внизу экрана). Видно, что на фондовой секции красуются наши 15 000 руб.

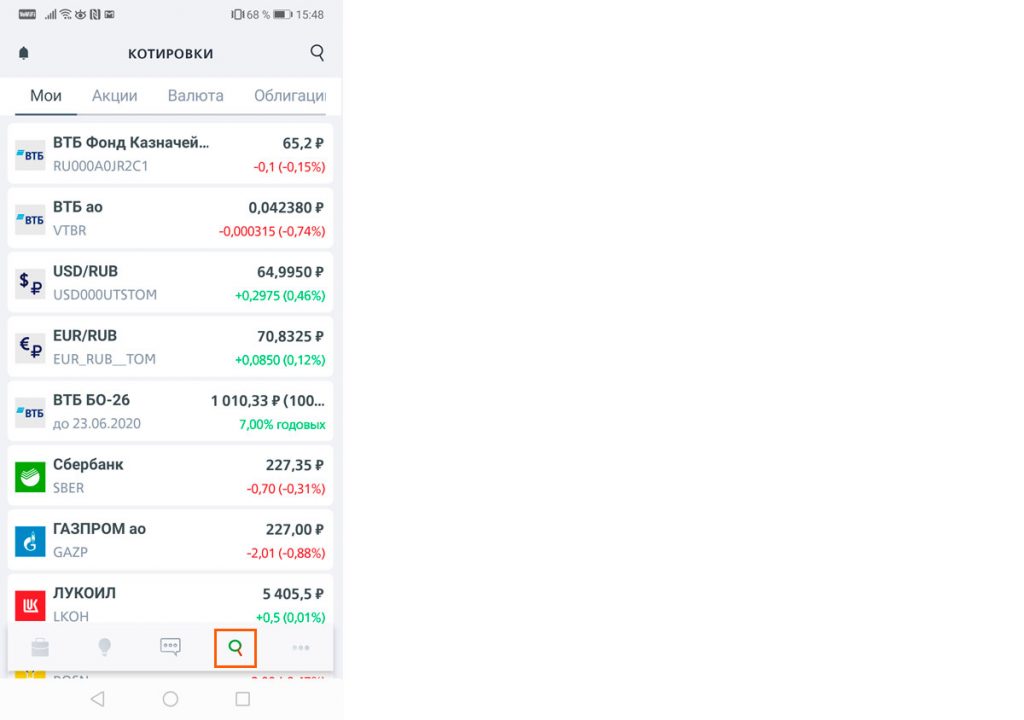

Чтобы попасть в раздел с выбором инструментов для торговли, нужно щелкнуть на значок с лупой. Если нажать на значок с лампочкой, откроется раздел с различными инвестиционными идеями, если на значок чата, то откроется диалог с довольно туповатым чат-ботом:

Вверху экрана различные инструменты сгруппированы по тематическим разделам («Мои» – в этот раздел можно добавить инструменты из различных других разделов, чтобы было удобно за ними следить, «Акции», «Валюта», «Облигации», «Иностранные акции», «Фьючерсы», «Еврооблигации», «Фонды», «Размещения»). Мы хотим прикупить немного валюты, соответственно, нам нужен раздел «Валюта» и кнопка с изображением 1$:

Теперь остается щелкнуть на кнопке «Купить», указать необходимое количество валюты, в нашем случае это 229$, и подтвердить сделку:

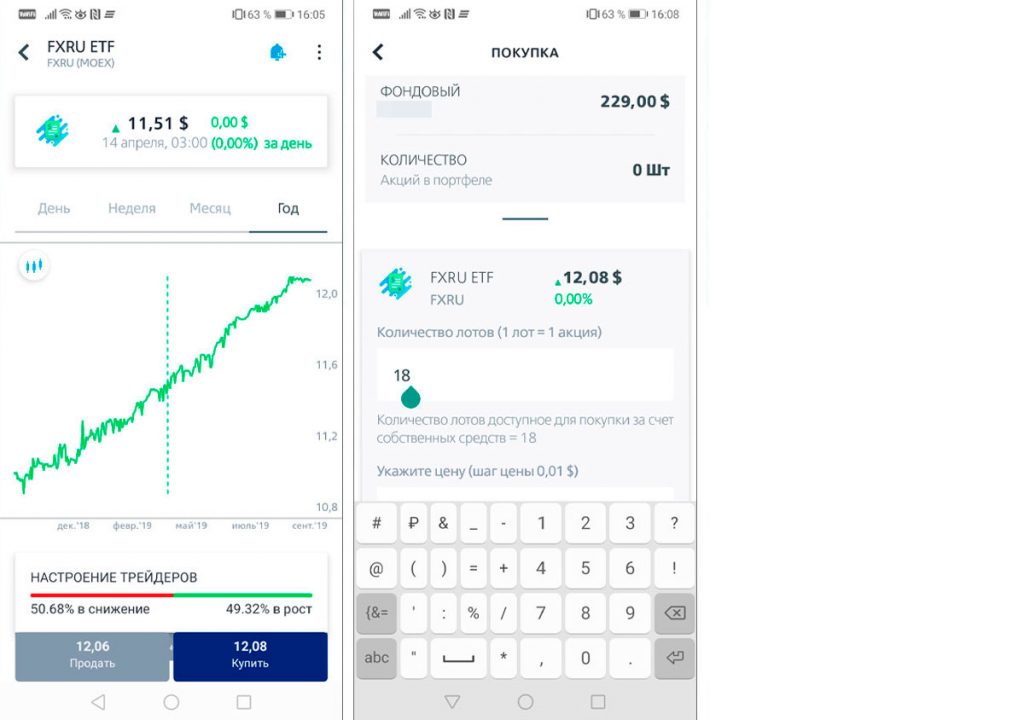

Вот и все. Покупка любого другого инструмента происходит точно так же. Для примера купим на наши доллары ETF на еврооблигации от FinEX. Для этого в разделе «Фонды» нужно найти требуемую бумагу (в нашем случае это FXRU) и указать необходимое количество (наших 229 долларов хватит на 18 штук FXRU). Подтверждаем операцию:

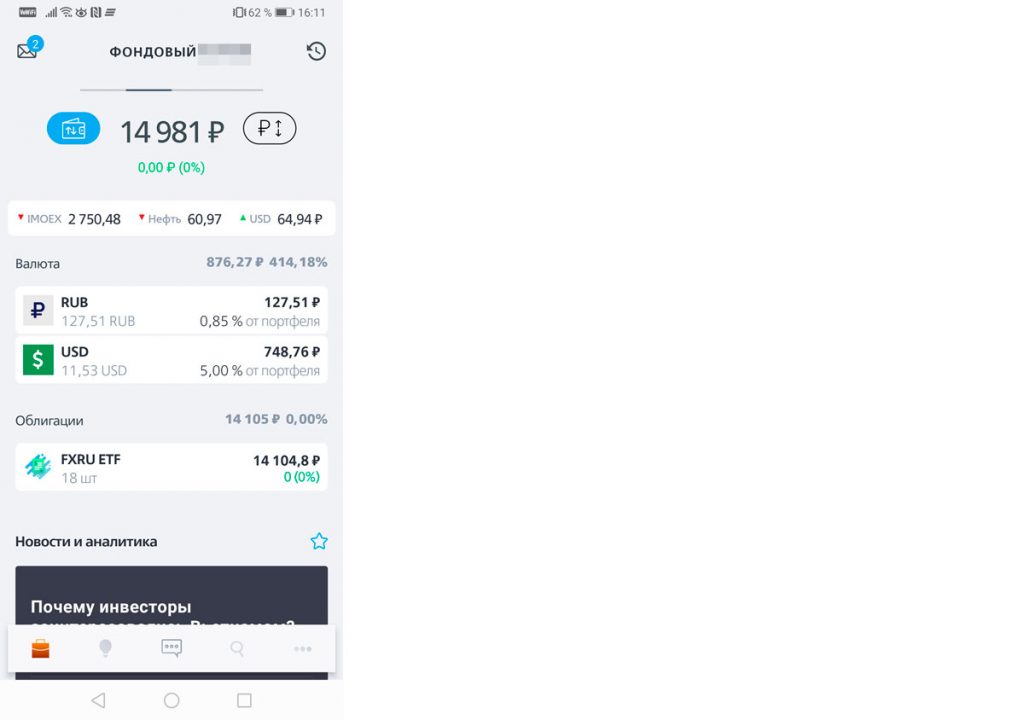

Щелкаем на значок портфеля и видим наши купленные бумаги (18 шт. FXRU) и остатки денежных средств (127,51 руб. и 11,53$).

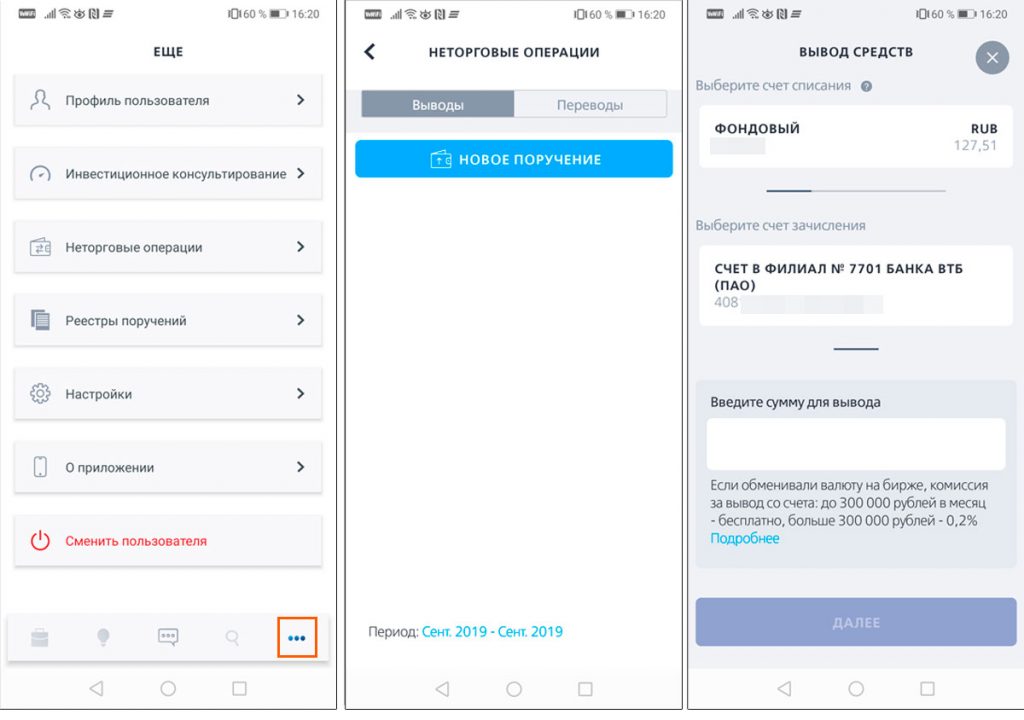

Для вывода денежных средств на банковский счет в «ВТБ» нужно нажать на значок с тремя точками и далее выбрать пункт «Неторговые операции»:

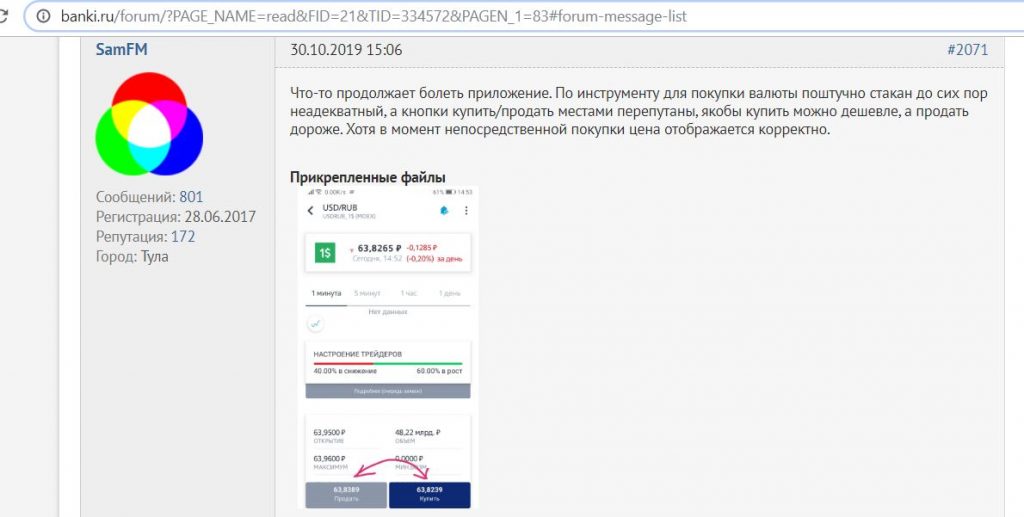

7 Есть стакан котировок.

У «ВТБ» в приложении можно посмотреть стакан котировок, что особенно важно при работе с не очень ликвидными инструментами, например, с еврооблигациями и корпоративными облигациями.

Для открытия стакана нужно в окошке «Настроение трейдеров» выбрать строчку «Подробнее (очередь заявок)»:

8 Заявки стоп-лосс, тейк-профит.

В приложении «ВТБ Мои Инвестиции» можно установить заявки тейк-профит (продать бумагу, когда она подорожает до нужной цены) и стоп-лосс (продать бумагу, если она подешевеет до указанной цены).

9 Краткая информация о ценных бумагах.

В приложении есть краткое описание всех инструментов, в том числе дивидендный и купонный календарь:

10 Дополнительная информация в личном кабинете.

В личном кабинете без электронной подписи можно совершать сделки, но делать это очень неудобно, так что мы ограничимся только его информационными возможностями. Подавать неторговые поручения через ЛК можно только с ЭЦП.

Вот список неторговых поручений, которые не будут доступны в личном кабинете без электронной подписи:

Внешний вид личного кабинета, конечно, немного отпугивает своим дизайном из начала двухтысячных, однако можно и потерпеть :):

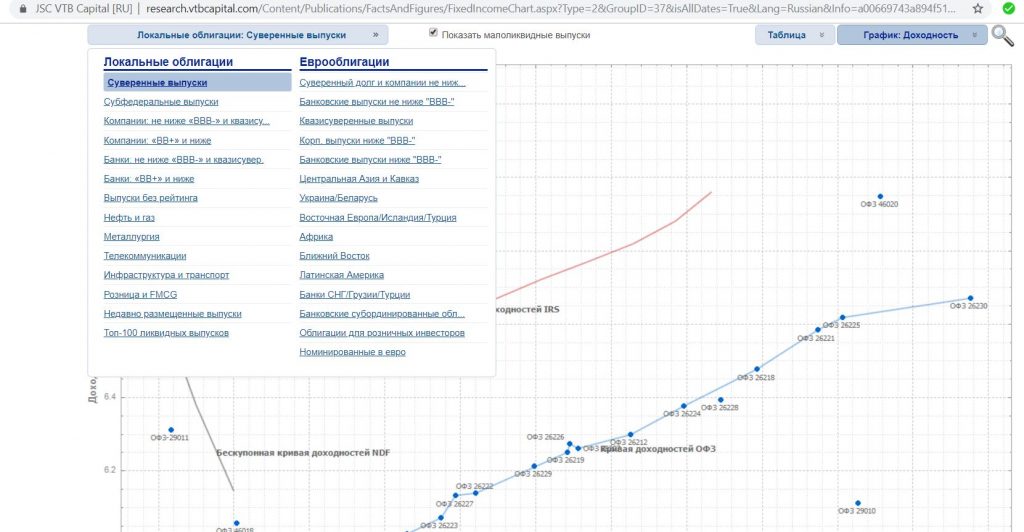

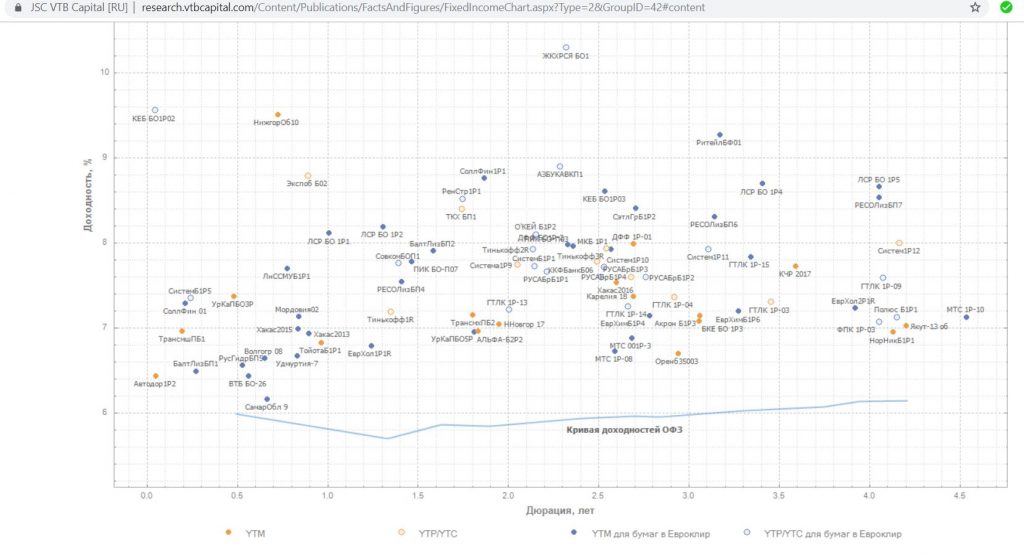

В разделе «Аналитика» можно почитать ежедневные обзоры рынков, посмотреть список рекомендаций, подписаться на аналитику от «ВТБ Капитал». Также в этом разделе есть удобные инструменты для подбора облигаций по различным параметрам:

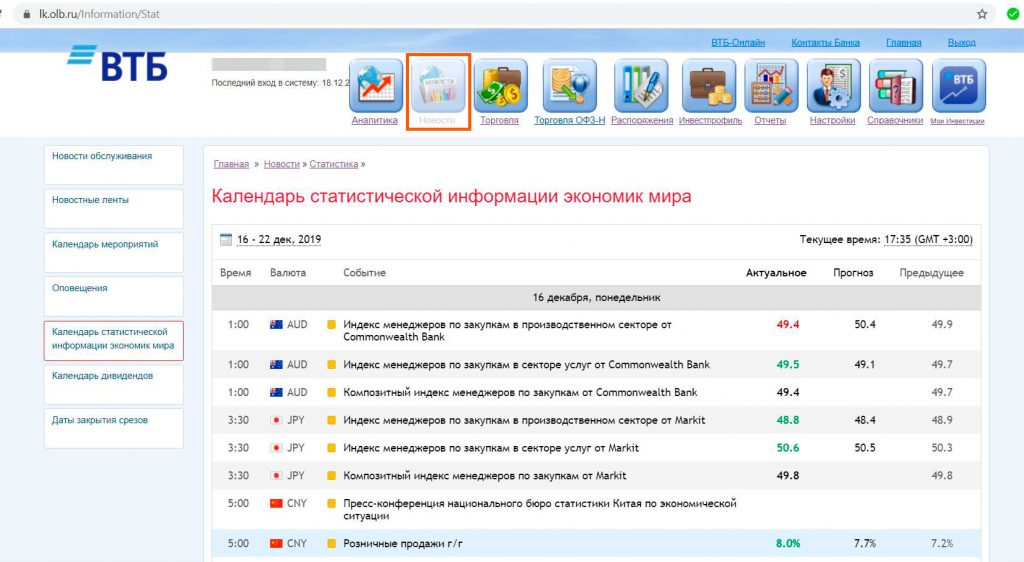

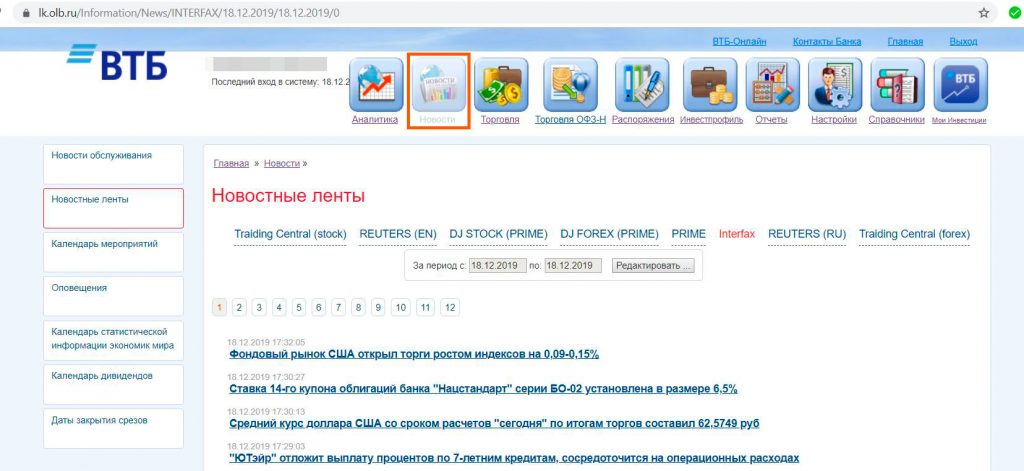

В разделе «Новости» можно посмотреть календарь статистической информации экономик мира, дивидендный календарь, разнообразные новостные ленты:

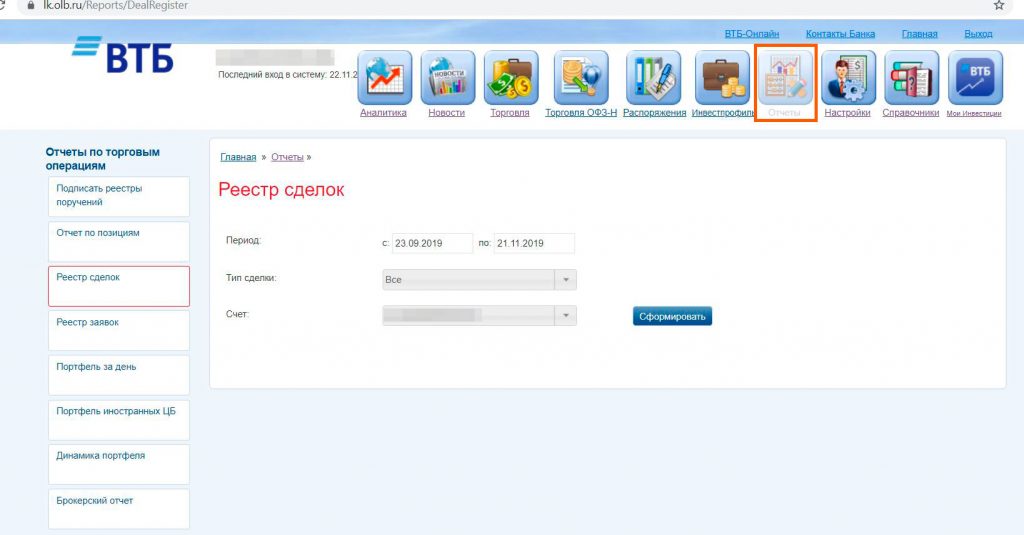

В разделе «Отчеты» можно сформировать различные отчеты (брокерский, налоговый, по неторговым операциям и др.):

11 Можно открыть ИИС.

Индивидуальный инвестиционный счет в «ВТБ» открывается точно так же, как и обычный брокерский счет («ВТБ» как раз предлагал нам его открыть), методика покупки ценных бумаг и комиссии ничем не отличаются от обычного брокерского счета.

Для ИИС в «ВТБ» доступна Фондовая секция Московской биржи, Срочный рынок и, с недавних пор, Валютная секция Московской биржи и Санкт-Петербургская биржа.

ИИС в «ВТБ» необязательно пополнять сразу при открытии, он вполне может побыть нулевым до часа Х (например, до пополнения в конце третьего года и начале четвертого и последующего получения двух вычетов, подробнее читайте в статье «Как открыть ИИС и купить ОФЗ. Считаем доходность облигаций»).

Можно сделать так, чтобы купоны и дивиденды зачислялись не на сам ИИС, а сразу на банковский счет.

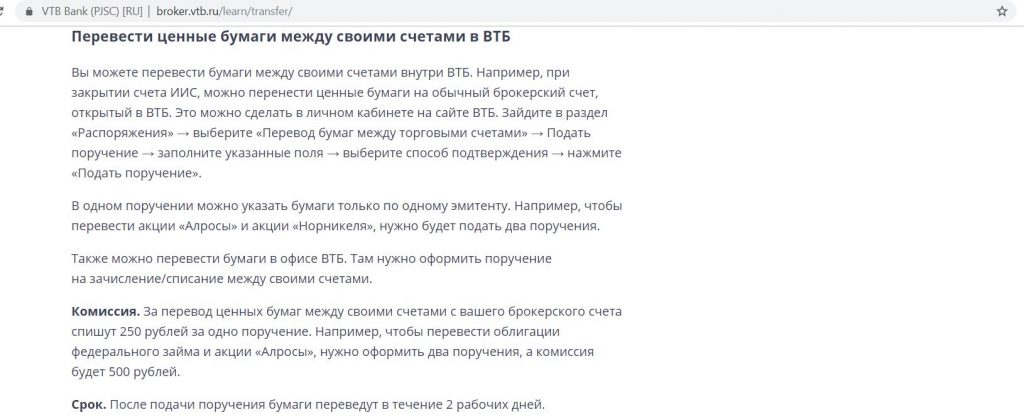

При закрытии ИИС можно не продавать ценные бумаги, а перевести их на обычный брокерский счет в «ВТБ» (например, чтобы потом воспользоваться налоговой льготой по владению ими более 3-х лет, которая, как известно, на ИИС не действует):

12 Отсутствие комиссии за неактивность.

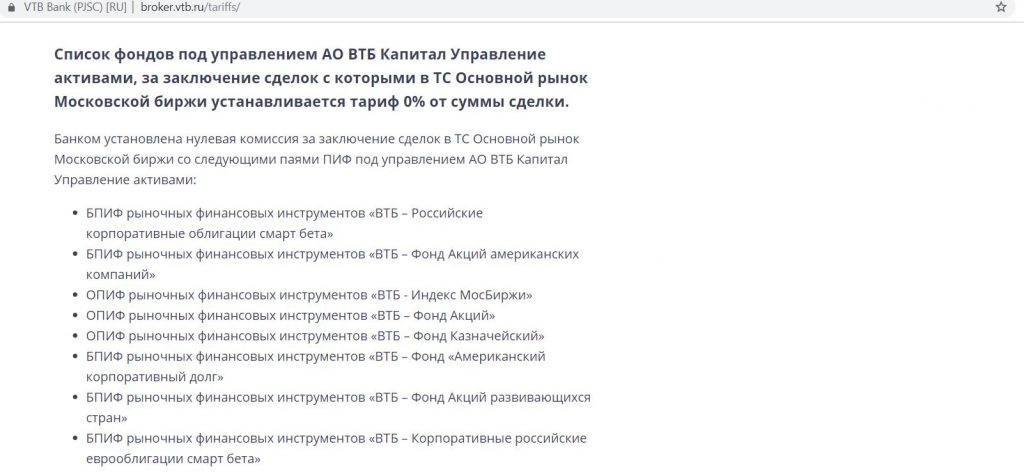

У «ВТБ» нет абонентской платы за ведение брокерского счета или за какие-либо дополнительные услуги (например, за торговый терминал), так что нет сделок – нет комиссии.

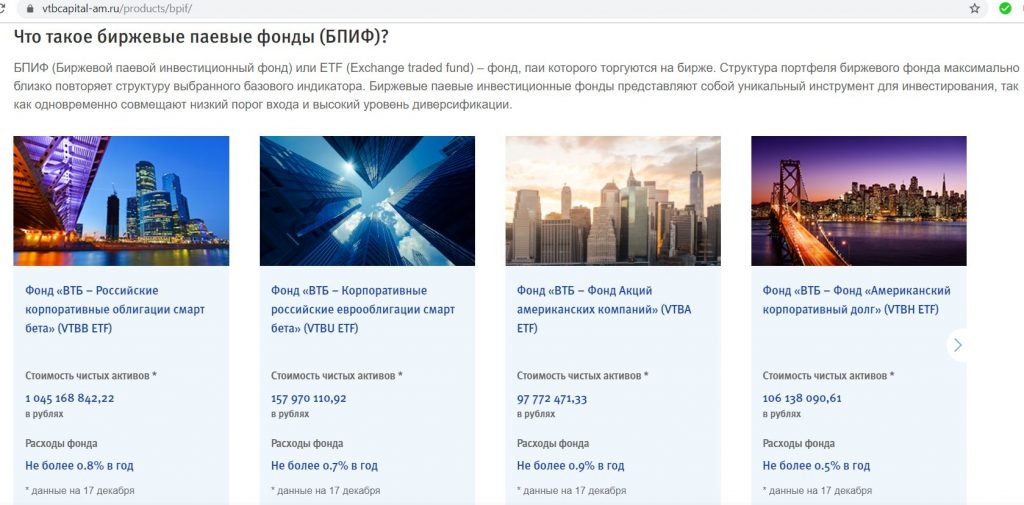

13 Отсутствие комиссии за сделку со своими БПИФ.

Под управлением компании «ВТБ Капитал» на данный момент есть 5 биржевых ПИФов (подробнее можно посмотреть тут), которые можно купить или продать без стандартной комиссии за сделку (0,05% на тарифе «Мой онлайн»), нужно будет отдать только комиссию биржи (0,01%). Мелочь, конечно, а приятно:)

БПИФ «ВТБ – Российские корпоративные облигации смарт бета» VTBB (расходы фонда не более 0,8% в год);

БПИФ «ВТБ – Фонд Акций американских компаний» VTBA (расходы фонда не более 0,9% в год);

БПИФ «ВТБ – Фонд «Американский корпоративный долг» VTBH (расходы фонда не более 0,5% в год);

БПИФ «ВТБ – Фонд Акций развивающихся стран» VTBE (расходы фонда не более 0,8% в год);

БПИФ «ВТБ – Корпоративные российские еврооблигации смарт бета» VTBU (расходы фонда не более 0,7% в год).

UPD: 08.09.2020

У «ВТБ» появилось еще 2 БПИФа:

БПИФ «ВТБ – Фонд Золото. Биржевой» VTBG (расходы фонда не более 0,5% в год);

БПИФ «ВТБ – Ликвидность» VTBM (расходы фонда не более 0,5% в год).

БПИФ – это российский аналог ETF, но с более простой структурой (об особенностях этого инструмента можно почитать в статье про первый БПИФ на российском рынке от Сбербанка). Суть работы ETF со стороны выглядит очень просто и понятно: ETF-фонды инвестируют в какой-либо набор акций, облигаций или других активов согласно заранее продуманному алгоритму, позволяющему рассчитывать на получение доходности. Далее эти фонды выпускают собственные акции, которые мы можем купить на бирже. Стоимость одной такой акции равняется стоимости приобретенных активов, поделенной на количество выпущенных акций.

За свою работу по следованию алгоритму ETF-фонд (БПИФ) получает небольшую комиссию с покупателей своих акций (комиссия не взимается единомоментно, а учитывается в стоимости акций). Если инструмент, в который инвестирует ETF, растет, то, соответственно, растет и цена нашей акции.

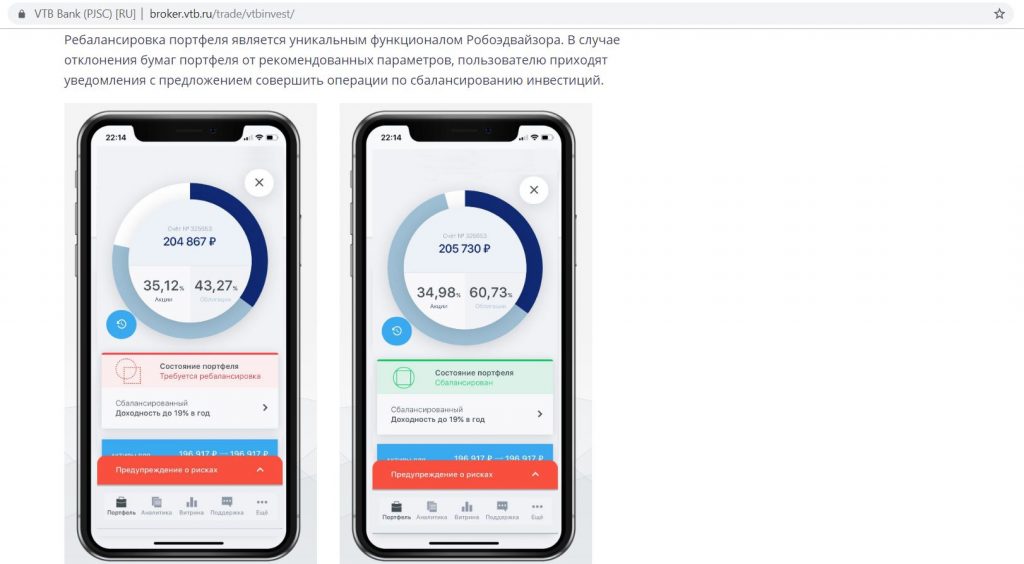

14 Бесплатный робоэдвайзор.

Все сделки нужно подтверждать вручную, т.е. можно воспользоваться только частью рекомендаций. В отличие от многих подобных сервисов, робоэдвайзор будет еще напоминать о необходимости сделать ребалансировку, когда доля какого-нибудь инструмента отклонится от плана:

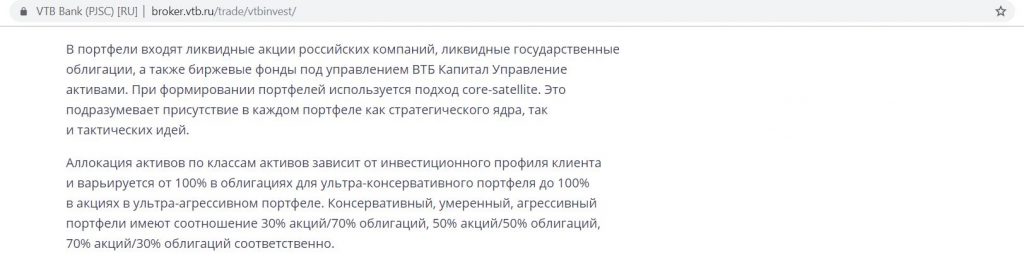

В предлагаемые портфели входят ликвидные российские акции, облигации и биржевые фонды «ВТБ Капитал» (БПИФы, рассмотренные выше). Соответственно, чем агрессивнее портфель, тем выше там доля акций и ниже доля облигаций или соответствующих им БПИФов. Так в ультра-консервативном – 100% облигаций, в ультра-агрессивном – 100% акций. В консервативном доля облигаций – 70%, в умеренном – 50%, в агрессивном – 30%. Такой подход выглядит очень здраво.

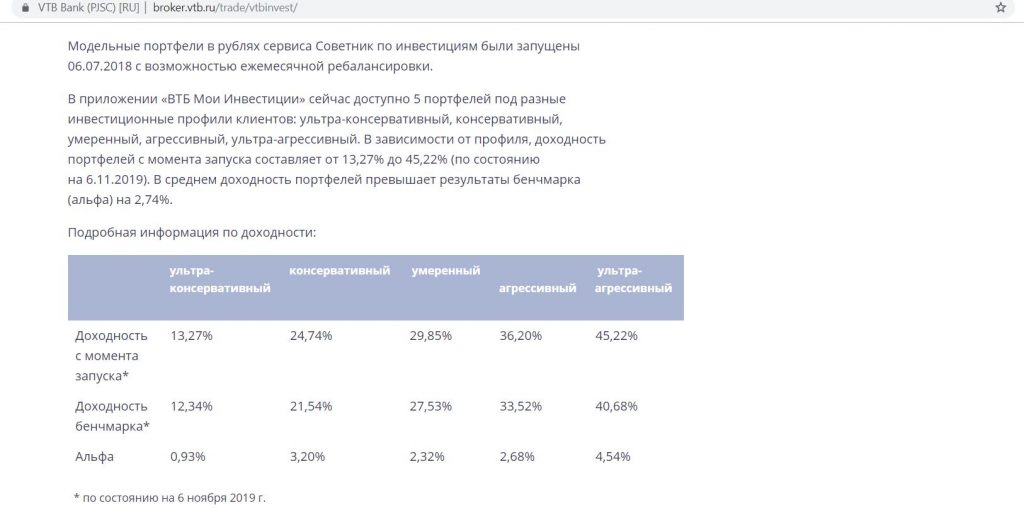

Портфели были запущены не так давно, только в июле 2018, так что нет статистики, как они показывают себя на длинном промежутке времени, или, например, в кризис. По состоянию на 6 ноября 2019 (т.е. почти за полтора года) все 5 портфелей имеют вполне нормальную доходность:

15 Надежность брокера.

Денежные средства на брокерских счетах не застрахованы АСВ, поэтому лучше останавливать свой выбор на надежных брокерах. Объективных критериев надежности, конечно, не существует, но на данный момент крайне трудно поверить в то, что с «ВТБ» что-то может случиться.

16 Остатки на брокерском счете учитываются в «ВТБ Привилегии».

Остатки на брокерском счете «ВТБ» учитываются для выполнения критериев бесплатности пакета «ВТБ Привилегия» (основные плюшки – это 2 бесплатных прохода в бизнес-залы аэропортов (при остатках от 5 млн руб. – 8 бесплатных проходов), страховка на всю семью при совместном путешествии, «Мультикарта» с кэшбэком до 4,5% на все при больших оборотах). Необходимые суммы активов в течение месяца для Москвы от 2 млн руб. или эквивалента в иностранной валюте, для регионов – от 1,5 млн руб.

Мои Инвестиции от ВТБ Брокер. Недостатки

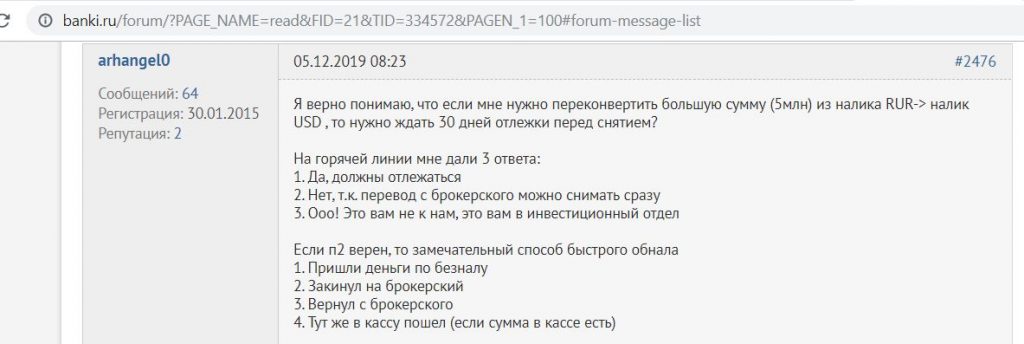

1 Комиссия при выводе средств после сделок купли-продажи валюты.

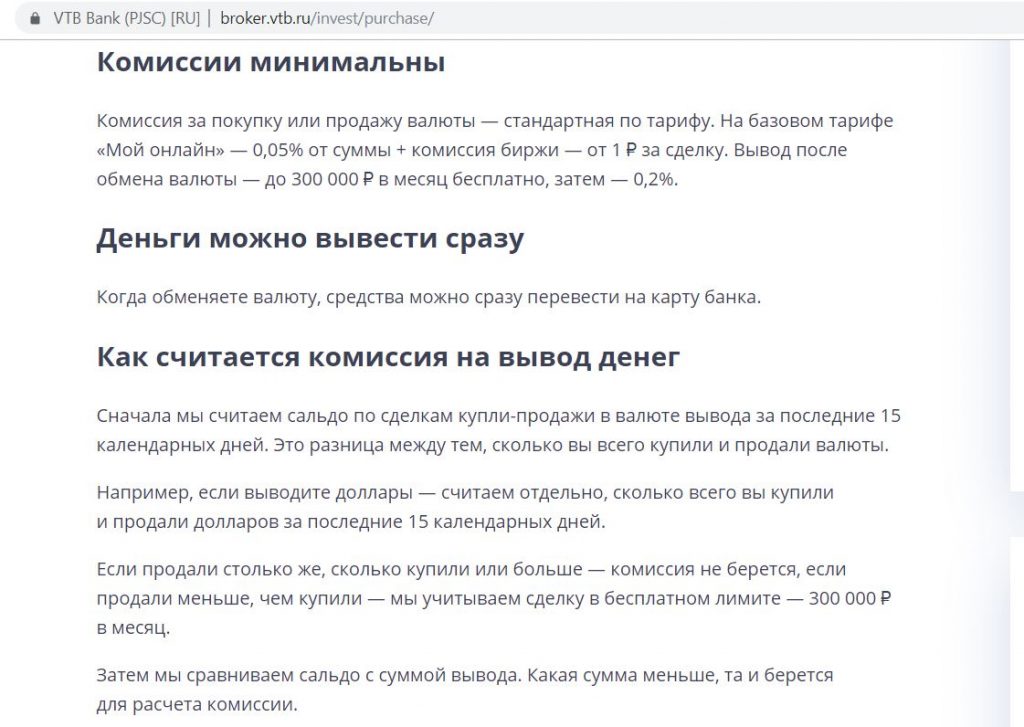

При выводе денежных средств, полученных после валютообменных операций, в размере до 300 000 руб./мес. комиссии нет без каких-либо условий.

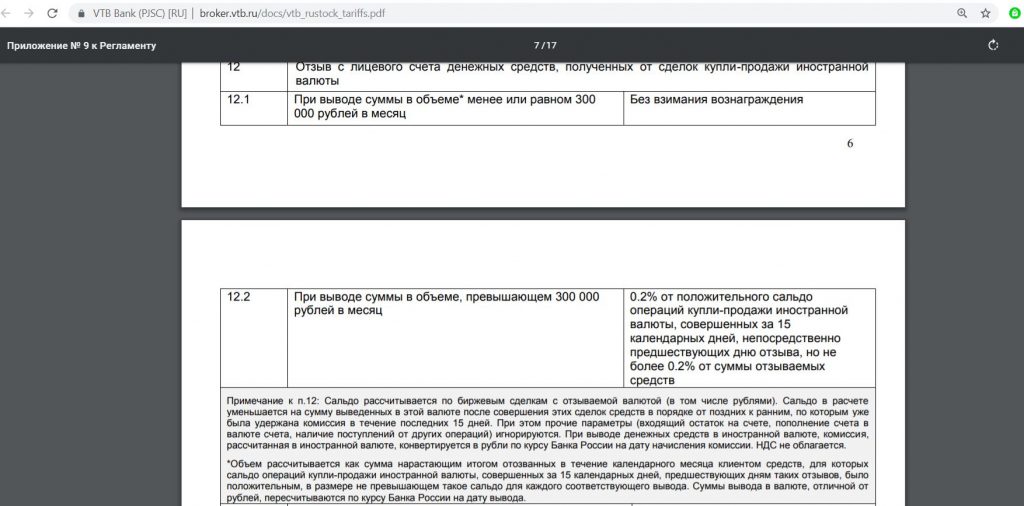

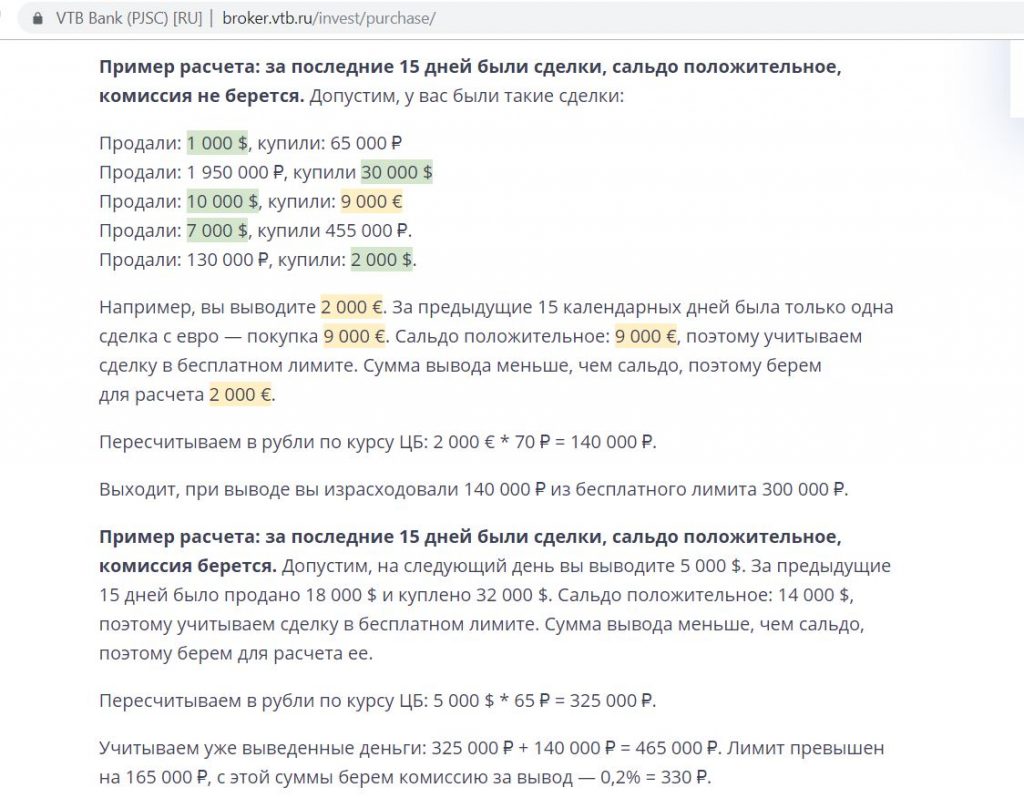

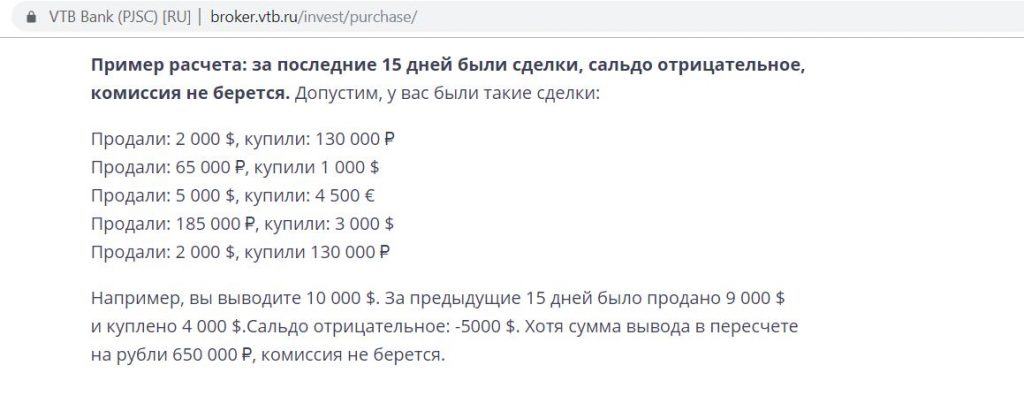

А вот при больших суммах придется разбираться с тонкостями, считать сальдо, учитывать отлежку, либо просто платить 0,2% от положительного сальдо операций купли-продажи иностранной валюты, совершенных за 15 дней, предшествующих дню отзыва:

«ВТБ» постарался простыми словами на примерах объяснить механику взимания этой комиссии, правда, не сказать, что стало намного понятнее:

Если коротко, то, чтобы не платить комиссию за вывод и не считать никакое сальдо, нужна отлежка на брокерском счете в 15 дней после сделки.

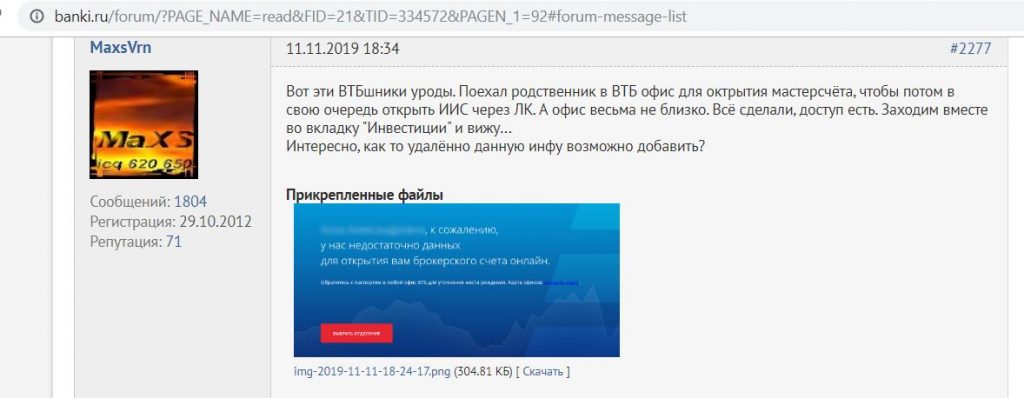

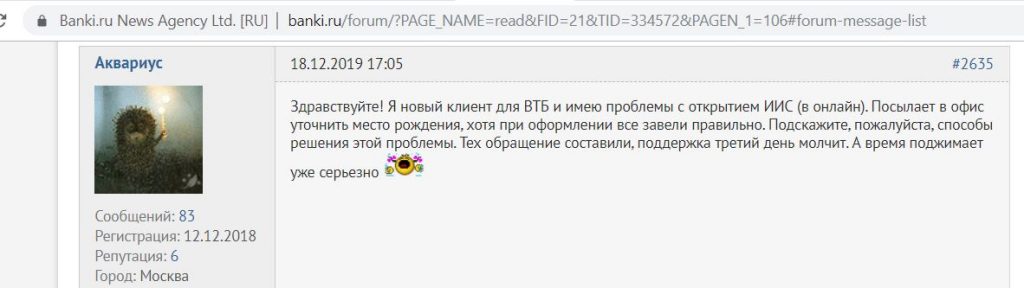

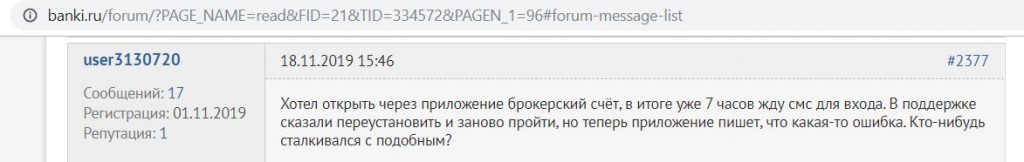

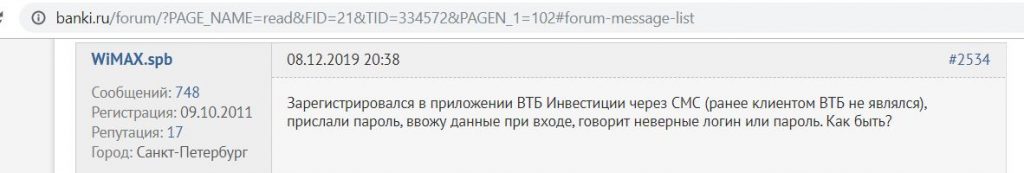

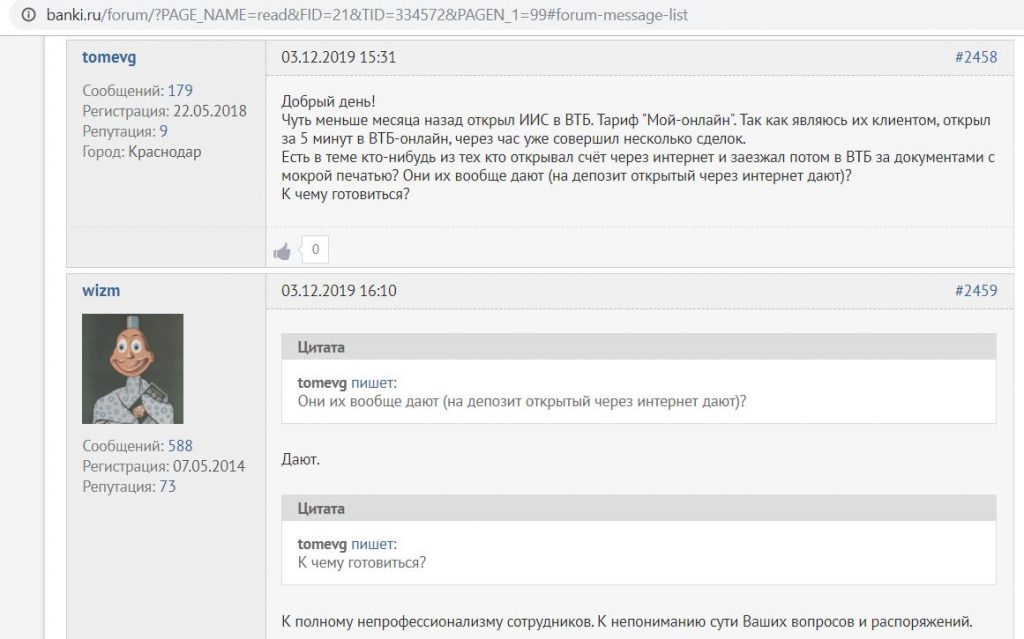

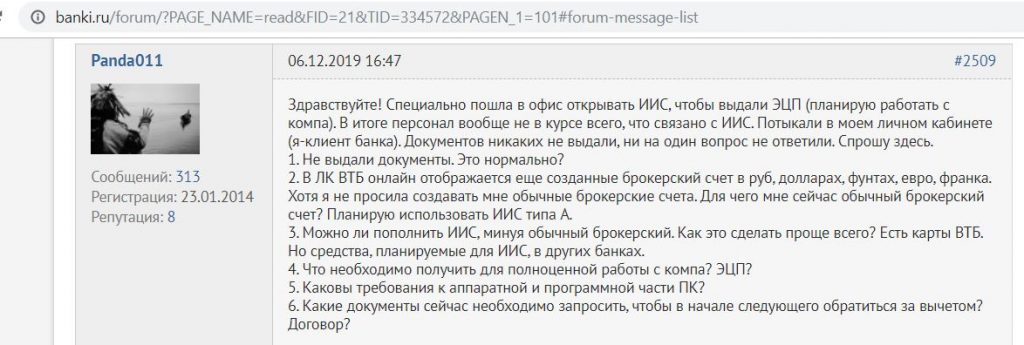

2 Проблемы с открытием брокерского счета.

Частенько встречаются отзывы людей, которые раньше не были клиентами «ВТБ», о проблемах с дистанционным открытием брокерского счета. Моментальную карту и доступ в интернет-банк «ВТБ» они успешно получают, а при попытке открыть брокерский счет появляется сообщение с требованием обратиться в офис для уточнения места рождения (хотя оно корректно указано при заключении договора комплексного банковского обслуживания):

Лучше попробовать открыть брокерский счет прямо в отделении через мобильный банк, чтобы не пришлось еще раз ходить в офис, если возникнет такая ошибка.

Декларируется, что открыть брокерский счет можно непосредственно в приложении «ВТБ Мои Инвестиции». Мне это сделать не удалось, просто не пришло смс, как и у клиента в отзыве:

UPD: 26.08.2021

Отзывы о данной проблеме больше не встречаются, «ВТБ» наладил процесс открытия брокерских счетов.

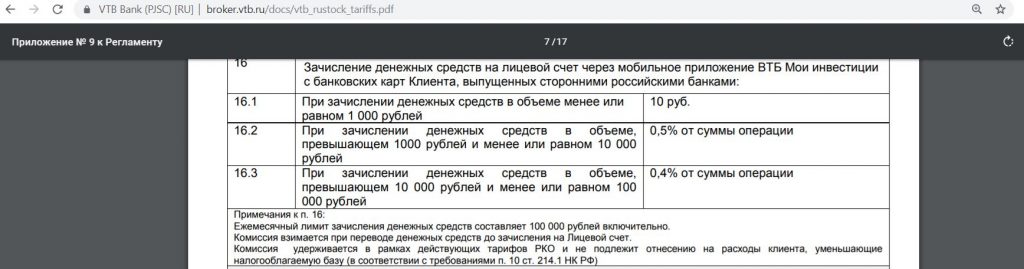

3 Платное пополнение с карты в приложении.

Помимо бесплатного способа пополнения брокерского счета (через интернет-банк «ВТБ» или межбанком по реквизитам), брокерский счет можно пополнить с карты через приложение «ВТБ Инвестиции», но за деньги:

4 Нестабильная работа приложения.

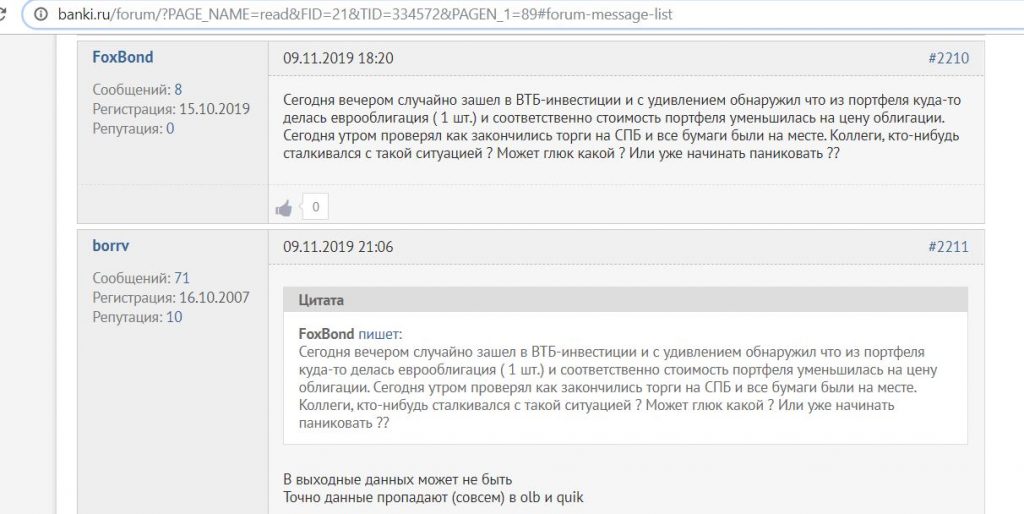

У приложения «ВТБ Мои Инвестиции» периодически случаются технические сбои (как и у других подобных сервисов):

UPD: 26.08.2021

Стабильность работы приложения заметно возросла.

5 Немоментальный вывод денежных средств с брокерского счета.

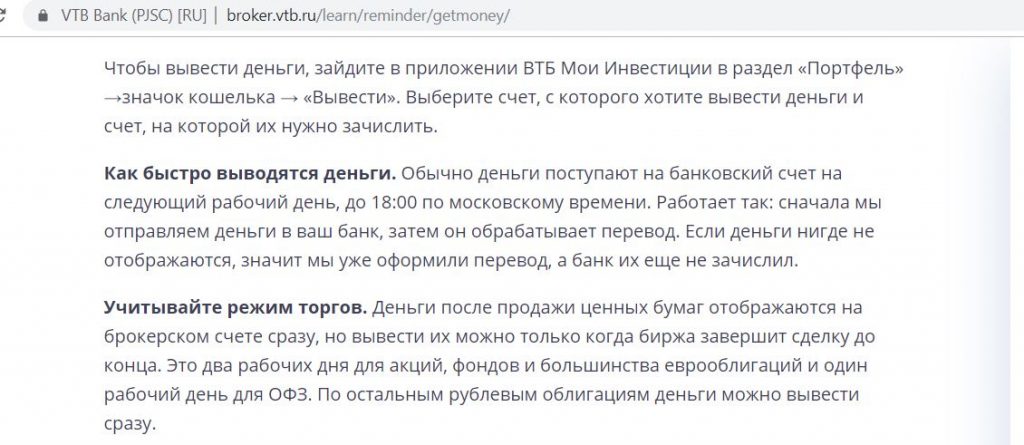

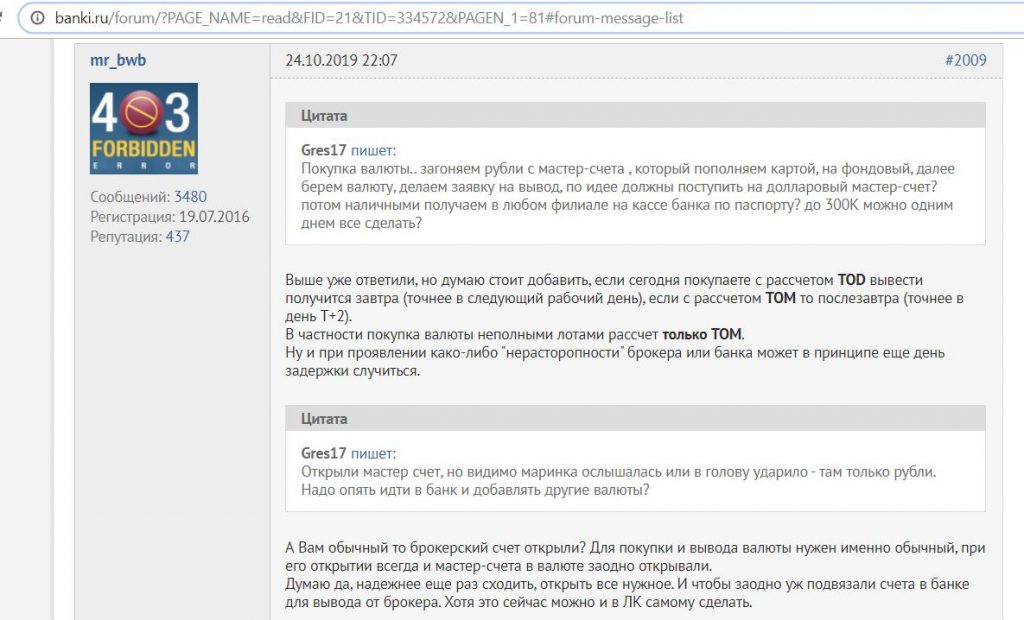

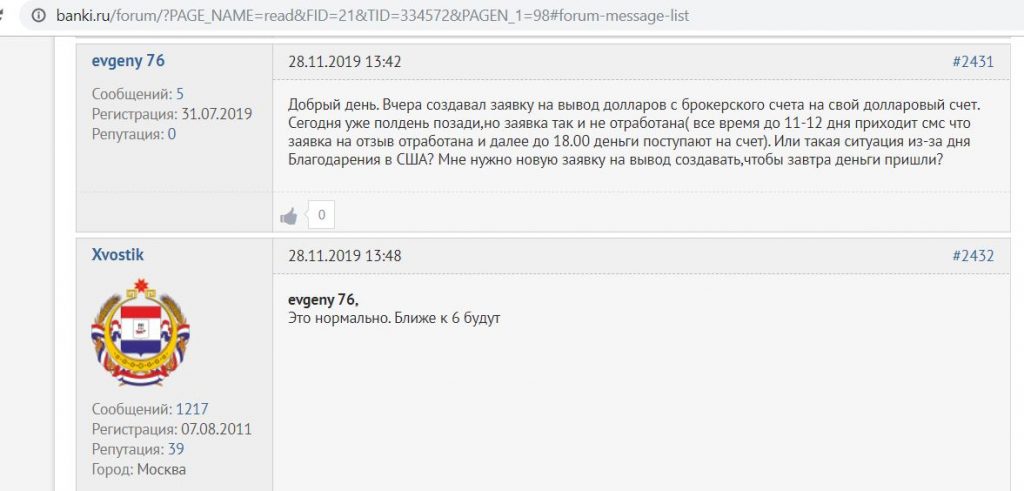

Заявка на вывод денежных средств обработается только на следующий рабочий день, к тому же нужно учитывать режим торгов, за свой счет «ВТБ» (в отличие от «Тинькофф Брокер») моментально выводить деньги не будет (например, при покупке валюты на TOD деньги получится вывести только на следующий день, при покупке на TOM – через день):

6 Неочевидные комиссии.

Приложение «ВТБ Мои Инвестиции» позиционируется как рассчитанное для новичков, а значит, было бы неплохо, чтобы клиентов в явной форме предупреждали о возможных дополнительных комиссиях при совершении некоторых операций.

Например, можно сообщать, что при покупке ГДР (глобальных депозитарных расписок) клиента ждут дополнительные расходы на депозитарий.

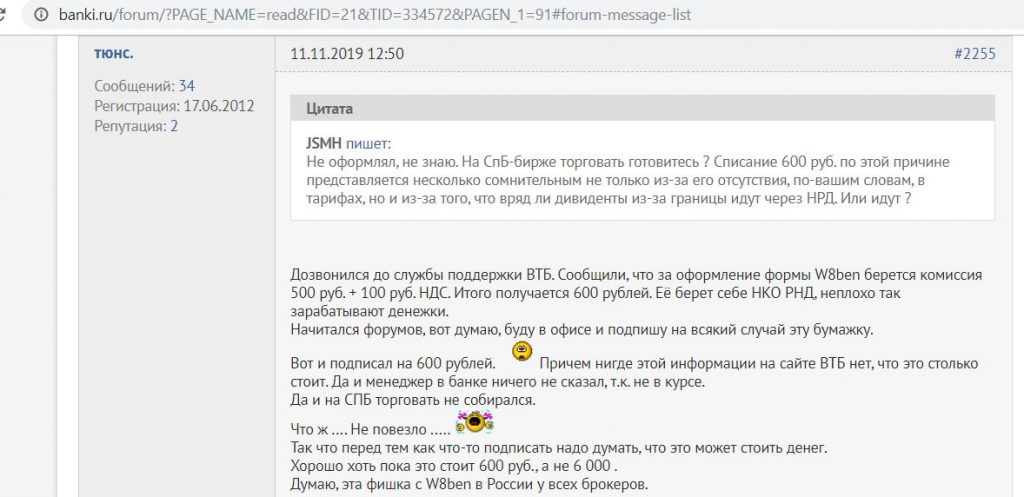

Еще неочевидна, например, комиссия в 600 руб. за подписание формы W8-BEN (она подтверждает, что вы не являетесь налоговым резидентом США):

UPD: 26.08.2021

Комиссии за подписание формы W8-BEN больше нет.

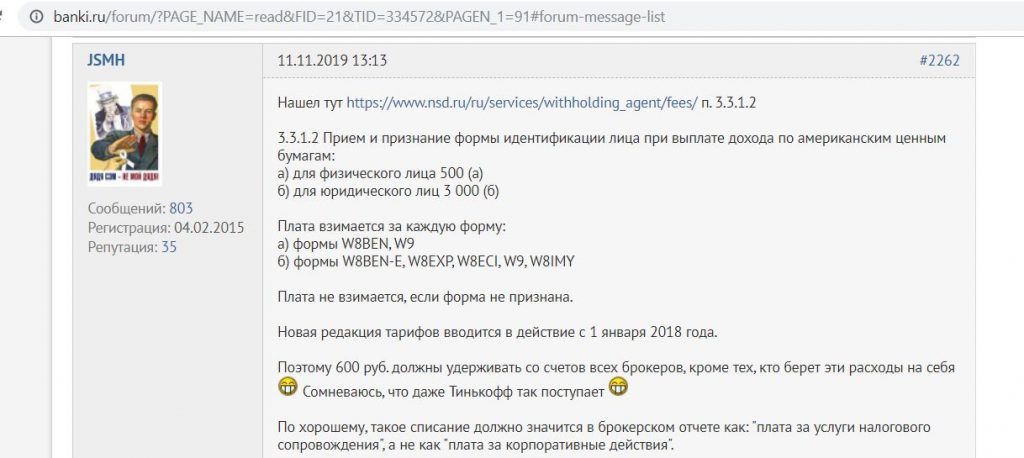

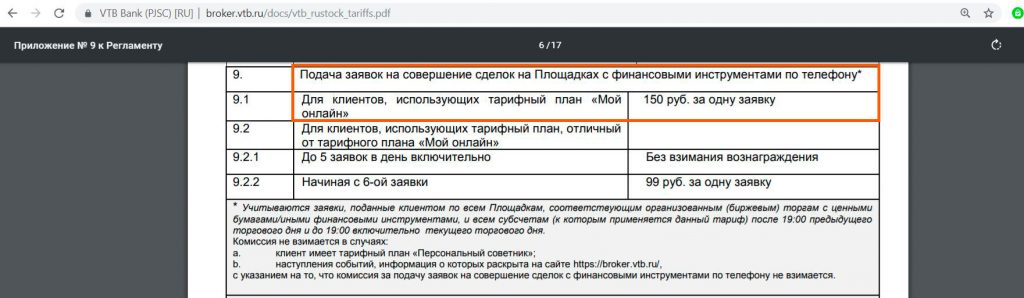

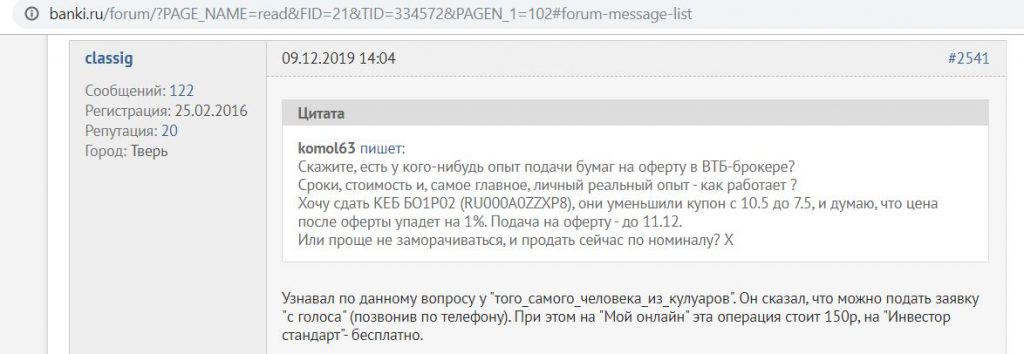

У клиентов с тарифом «Мой онлайн» подача заявки по телефону стоит 150 руб. А именно по телефону при необходимости нужно будет подавать заявку на оферту по облигациям:

7 Некомпетентность сотрудников.

В сети много отзывов о неоперативной и некачественной работе сотрудников в отделениях, а также на горячей линии:

8 Необходимость посещения отделения.

В плане развития дистанционных сервисов брокерское обслуживание «ВТБ» пока хромает, многие операции доступны только в офисе, особенно без электронной подписи, которую опять же можно сделать только в отделении.

Например, в Сбербанке или «Тинькофф Брокер» (лидеры по количеству открытых брокерских счетов) действительно все возможно сделать онлайн.

9 Нет двухфакторной аутентификации в приложении.

Войдя в приложение «ВТБ Мои Инвестиции», можно сразу же совершать сделки, дополнительной защиты нет. В приложении «Сбербанк Инвестор», к примеру, для совершения сделки нужно еще ввести PIN, который придет по смс.

1000 руб. за бесплатную карту «Кэшбэк» от «Райффайзенбанка», 2000 руб. за «100 дней без %» от «Альфа-Банка» с бесплатным годом, Tinkoff Black с вечно бесплатным обслуживанием, 3000 руб. за Tinkoff Platinum, 500 руб. за «МожноВСЁ» от «Росбанка», 500 руб. за «Москарту» от «МКБ», 3000 руб. за кредитку Opencard, 8000 руб. за Citi Select, «110 дней без %» от «Райффайзенбанка» с бесплатной обналичкой и бесплатным обслуживанием.

Храни Деньги! рекомендует:

10 Риск изменения тарифов.

Учитывая, что раньше у «ВТБ» всегда была комиссия за депозитарий, логично предположить, что в будущем, когда они наберут достаточное количество клиентов, она опять вернется.

Так что я бы рассматривал текущие тарифы без комиссии за депозитарку как приятный бонус, а не как что-то постоянное.

Брокеры прекрасно знают, что большинство клиентов со своими портфелями ценных бумаг никуда не денутся, поскольку перенос их к другому брокеру – это совсем не быстрая операция, и к тому же довольно дорогая. А продавать бумаги тоже не все захотят, особенно те, кто рассчитывает на отмену налога с дохода при владении бумагой больше 3-х лет.

Вывод

В целом, приложение «ВТБ Мои Инвестиции» получилось действительно удобным, функциональным и информативным, к количеству доступных инструментов претензий нет. Тарифы на брокерское и депозитарное обслуживание вполне гуманные. Удобно, что в банке можно выпустить бесплатные карты, в том числе и в валюте.

Недостатки, конечно, имеются, но у кого их нет. Хотелось бы, чтобы «ВТБ» продумал момент с дистанционным получением доступа к торговому терминалу QUIK и всем возможностям личного кабинета.

В идеале было бы отменить комиссию за вывод средств после валютообменных операций для больших сумм.

Кажущаяся легкость открытия брокерского счета и совершения сделок создает иллюзию, что стоит только что-нибудь купить на свой вкус или последовать какой-нибудь инвестиционной идее – и тебя ждут невиданные богатства.

На самом деле, все, конечно, не столь безоблачно. В любой теме есть свои тонкости и нюансы, поэтому без первоначальных знаний лезть на биржу просто опасно, нужно иметь хотя бы минимальные представления о торгах и ценных бумагах. Перед выходом на биржу я рекомендую, как минимум, ознакомиться с разделом «Инвестируй» на сайте «Храни Деньги!», начать стоит со статей про ИИС и ОФЗ, про обмен валюты на бирже, потом ознакомиться с ETF, с методиками выбора акций, затем можно потихоньку переходить к Срочному рынку. Также нелишним будет посмотреть какие-нибудь вебинары на тему инвестирования, которые организует почти каждый брокер. Бесплатные или недорогие курсы иногда проводят частные опытные инвесторы.

UPD: 12.10.2021

Ответы на вопросы после прохождения курса по финансовой грамотности в приложении «ВТБ Мои Инвестиции» для получения подарочных акций новыми клиентами.

Урок 1

1. б) Инвестирую в акции и облигации;

2. в) Куплю на бирже долю в инвестфонде, который вкладывается в недвижимость;

3. в) С текущих накоплений – они уже могут начать приносить доход.

Урок 2

1. б) Облигации;

2. в) Сочетать акции и облигации;

3. б) Нет, лучше держать на карте до востребования или получать процент на остаток по карте.

Урок 3

1. б) Можно получать дивиденды и заработать на росте стоимости акций;

2. в) Чтобы привлечь деньги для развития бизнеса;

3. б) Компания сама решает, что делать с прибылью.

Урок 4

1. б) Известная крупная компания, которая у всех на слуху. Обещает доходность 8% в виде купона. Номинал вернет через 3 года;

2. в) Цена понизится;

3. а) Номинал облигации.

Урок 5

1. в) Купить фонд, который инвестирует в ИТ-сектор;

2. в) Неважно в какой валюте покупать фонд, важно в какой инвестирует фонд;

3. б) Фонд чаще всего реинвестирует дивиденды, чтобы докупить больше активов.

Урок 6

1. б) Купить фонд, который инвестирует в золото;

2. б) Определить, для чего нужны эти сбережения и решить, что с ними делать;

3. б) Сберечь деньги от обесценивания.

Урок 7

1. а) Примерно 50% облигации и 50% акции крупных компаний;

2. б) Только из облигаций;

3. а) 10-20 ценных бумаг.

Урок 8

1. в) Разберусь, что стало с бизнесом, потому приму решение;

2. а) Докупить облигации, чтобы выровнять стоимость;

3. в) Сначала разберусь, так ли все плохо у компании, как написано в новости. В целом это все еще отличный бизнес.

Урок 9

1. б) Спешить не буду, сначала присмотрюсь к бизнесу;

2. а) Буду реинвестировать;

3. б) Есть финансовая подушка, нет кредитов.

Урок 10

1. в) Определю свой инвестпрофиль, поставлю сроки и цели, соберу портфель в соответствии с этим и начну инвестировать как можно раньше;

2. б) Подключу робота-советника, который будет автоматически подбирать портфель и присылать советы, как им управлять;

3. а) Буду инвестировать сразу в две цели: для отпуска куплю облигации, для пенсии буду инвестировать в акции.

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi. Зеркало канала в ТамТам: tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)